La flat tax introduite début 2018 allège l’imposition des revenus du capital en les soumettant à une taxe forfaitaire de 30% incluant prélèvements sociaux et impôt sur le revenu.

Cette nouveauté fait basculer l’arbitrage SCI IS ou IR en faveur de l’IS si vous souhaitez conserver votre investissement locatif sur le long terme ou si vous avez une tranche marginale d’impôts élevée. Explications sur un exemple concret.

SOMMAIRE

Imposition d’une SCI à l’IR

Taux d’imposition d’une SCI à l’IR

L’imposition des revenus locatifs à l’IR (impôt sur le revenu) pour les associés d’une SCI est le régime par défaut en location vide (en location meublée vous êtes automatiquement à l’IS).

Dans ce cas de figure, la SCI est transparente, c’est à dire que tous les revenus fonciers sont transférés automatiquement sans imposition aux associés qui vont être soumis aux prélèvements sociaux et à leur tranche marginale d’impôt sur le revenu le cas échéant. Les revenus ne sont donc pas imposés au niveau de la société.

Les prélèvements sont les suivants:

- prélèvements sociaux : 17,2 % (CSG de 9,2 %, CRDS de 0,5 % et prélèvement de solidarité de 7,5 %).

- tranche marginale de l’impôt sur le revenu : de 14% à 45% pour la dernière tranche marginale à 177 106€

Détermination du revenu imposable

Les associés perçoivent les revenus de la SCI en proportion de leurs parts sauf convention contraire. Les revenus distribuables sont calculés de manière équivalente à ceux d’un bailleur indépendant en location vide :

- soit la SCI opte pour le régime micro-foncier et son abattement forfaitaire de 30% pour des revenus fonciers inférieurs à 15 000€

- soit la SCI calcule son revenu à distribuer déduction faite des charges réelles (voir notre fiche sur la déductibilité des charges au réel en location vide)

La dernière option permet notamment de déduire les intérêts d’emprunt ayant servi à l’acquisition des parts de la SCI.

Gestion des déficits d’une SCI à l’IR

Si la SCI transmet aux associés un déficit, ce déficit est imputable sur le revenu imposable des associés dans la limite de 10 700€. C’est donc une vraie opportunité de diminuer vos impôts si vous investissez par exemple sur un projet en rénovation avec de gros travaux.

Les déficits au-delà de ce seuil sont reportables sur les 10 prochains exercices de la SCI.

Comme nous l’avons vu les intérêts d’emprunt ayant servi à acheter les parts de la SCI sont déductibles des loyers perçus au régime réel, mais ils ne peuvent pas servir à créer du déficit déductible des revenus fiscaux de l’associé; plus d’infos sur ce sujet technique sur notre fiche sur la défiscalisation grâce au déficit foncier.

Imposition sur la plus-value

Les associés d’une SCI à l’IR sont imposés de manière classique sur les plus-values immobilières lors de la revente (voir notre fiche sur le calcul de la plus-value immobilière).

Le taux fixe d’IR de 18% couplé aux prélèvements sociaux de 17% s’applique sur une plus-value calculée de manière « standard » (grosso modo prix de vente – prix d’achat) avec un abattement forfaitaire qui dépend de la durée de détention, mais qui devient fortement intéressant à partir de 5 ans de détention, jusqu’à annuler toute imposition à 25 ans environ (voir notre fiche sur le calcul de la plus-value immobilière pour consulter les taux d’abattement).

Faites une simulation avec notre comptable

pour tester l'intérêt de la SCI à l'IS

Gratuit & sans engagement

Planifier un rdv téléphonique

Je préfère un logiciel comptable

Imposition d’une SCI à l’IS

Taux d’imposition

Dans le cas d’une SCI à l’IS (impôt sur les sociétés), la SCI va être imposée de facto comme une société classique, c’est à dire soumise à l’impôt sur les sociétés concernant son résultat net, qui sera éventuellement redistribué aux associés sous la forme de dividendes qui seront elles imposées au niveau de l’associé.

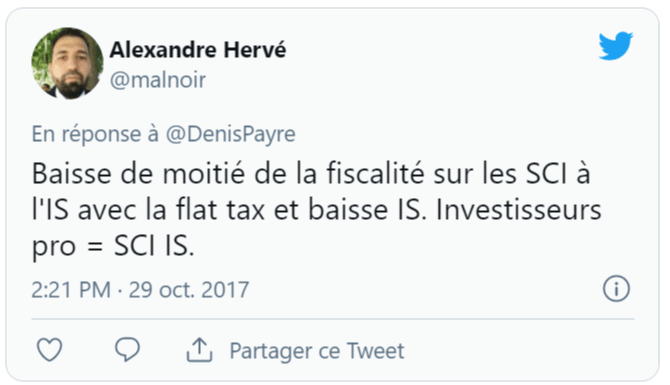

La réforme récente sur l’imposition des revenus des capitaux introduit une flat-tax qui permet (sur demande du contribuable concernée) de remplacer prélèvements sociaux + impôt sur le revenu par une taxe forfaitaire de 30%.

Cette flat-tax est une option donc le contribuable peut choisir de conserver le régime précédent, qui peut être avantageux s’il a une tranche marginale d’imposition faible.

En résumé les taux d’impositions sont pour les loyers d’une SCI à l’IS :

- l’impôt sur les sociétés

- 15% sur la tranche de résultat net (loyers – charges) inférieure à 45 000 €

- 25% sur la tranche de résultat net (loyers – charges) supérieur à 45 000 €

- l’imposition des dividendes distribuées aux associés

- 30% s’il a opté pour la flat tax

- 17% de prélèvement sociaux + sa tranche marginale d’impôts s’il préfère rester au barème progressif

L’introduction de la flat tax et le taux d’IS réduit à 15% créé une opportunité fiscale pour les contribuables avec de gros revenus imposables et des revenus fonciers faibles.

Détermination du revenu imposable

Un des avantages historiques de la SCI à l’IS est la possibilité de déduire des loyers, en plus des charges réelles, des amortissements comptables qui viennent réduire le revenu net imposable à l’IS.

Il s’agit d’amortissement comptable équivalent à ceux utilisés sur le LMNP réel : amortissement du gros oeuvre, des aménagements, des équipements, selon des durées qui varient et qui vous seront données par votre comptable.

Comme il ne s’agit pas dépenses réelles (vous ne payez pas l’amortissement comptable de la toiture en pratique), ce mécanisme permet de réduire considérablement le revenu imposable de la SCI à l’IS, notamment dans les zones où le rendement locatif est faible; en effet avec un rendement locatif brut de 3% en moyenne à Paris, des amortissements de l’ordre de 2% de la valeur du bien annulent quasiment entièrement les loyers taxables.

En réalité l’imputation des amortissements ne permet que de décaler le paiement des impôts, puisque comme nous le verrons ces amortissements sont réintégrés au calcul de la plus-value.

Gestion des déficits d’une SCI à l’IS

Les amortissements peuvent parfois être si élevés que la SCI se retrouve en déficit comptable en fin d’année. Dans ce cas les associés ne perçoivent pas de revenus mais ils ne peuvent pas non plus imputer ses déficits à leurs revenus imposables personnels.

Comme toute société les déficits seront simplement reportables sur les prochains exercices.

Imposition sur la plus-value d’une SCI à l’IS

C’est le gros point noir de la SCI à l’IS : les plus-values de cession sont calculées à partir de la valeur initiale d’achat, déduction faite des amortissements comptables.

Contrairement aux plus-values en LMNP, vous pouvez donc vous retrouver avec une imposition conséquente sur les plus-values si vous avez amorti votre bien de l’ordre de 3% par an pendant 10 ans, puisque la plus-value sera donc calculée sur la valeur initiale du bien décotée de 30%. En pratique il ne s’agit ni plus ni moins que des amortissements que vous avez déduit pendant les 10 ans et qui réapparaissent à la cession du bien immobilier. On peut donc parler d’un simple décalage d’imposition.

La plus-value de cession rentre dans le bilan de la SCI comme un revenu classique, elle passe donc par l’IS et la flat-tax que nous avons détaillés précédemment.

Faites une simulation avec notre comptable

pour tester l'intérêt de la SCI à l'IS

Gratuit & sans engagement

Planifier un rdv téléphonique

Je préfère un logiciel comptable

Cas concrets de choix entre IS/IR pour une SCI

Choix des régimes IS/IR pour une SCI

Comme nous l’avions vu sur notre fiche de synthèse concernant la SCI, le choix de régime d’imposition doit se faire à la création de la société; il est par ailleurs irrévocable, il est donc nécessaire de bien appréhender les implications financières d’un tel choix.

Par ailleurs l’imposition de la SCI à l’IS est un choix sur des revenus provenant de locations vides, il devient automatique si plus de 10% des revenus locatifs proviennent de locations meublées longe durée.

Une fois posées ces contraintes, résumons les avantages/inconvénients des deux régimes IR et IS pour une SCI :

SCI IR

plus-value de cession avantageuse en cas de détention longue, déficit imputable

imposition à la tranche marginale de l’associé

SCI IS

amortissement comptable sur revenus locatifs, flat tax possible

déficit non imputable, plus-value de cession sans abattement

Une fois résumés les avantages et inconvénients de chaque régime on peut donc définir des profils types d’investisseurs.

- Vous souhaitez investir dans plusieurs opérations immobilières en vendant rachetant des logements sur des cycles courts : IS

- Vous êtes imposé à la tranche marginale maximum et vous n’avez pas forcément besoin des revenus fonciers pour vivre : IS

- Vous faites beaucoup de travaux sur un bien à rénover que vous achetez à crédit : IR

- Vous avez besoin de revenus récurrents sur votre investissement locatif : IR

- Votre taux d’imposition marginal est faible : IR

- Vous souhaitez transmettre votre patrimoine immobilier : IS

Sur ce dernier point que nous abordons dans cet article sur le démembrement de la SCI, la SCI à l’IS est préférable dans le cadre d’une transmission de patrimoine. Elle permet en effet de donner la nue-propriété de la SCI à ses enfants et de réduire le revenu distribuable aux usufruitiers par le jeu des amortissements comptables et des décisions d’actionnaires. C’est un mécanisme encore plus intéressant quand les investissements sont financés par la dette.

Abonnez-vous à notre newsletter gratuite !

Vous avez aimé cet article ? Je rédige une newsletter mensuelle avec la synthèse de toute l'actualité immobilière + des fiches complètes pour approfondir le sujets qui vous intéressent. Elle est lue par plus de 12 000 lecteurs chaque mois.

- Mathieu Chantalat, Directeur immobilier

Autres articles qui pourraient vous interesser

Seuils et abattement micro-BIC LMNP 2024-2025

Synthèse des changements 2024-2025 Voici un résumé des seuils et abattements forfaitaires pour le micro-BIC en location meublée. Ces nouveaux seuils pour les revenus perçus en 2025 et déclarés en 2026 ont été fixés par la loi Le Meur qui vient modifier d’autres aspects de la location saisonnière. Revenus 2024 déclarés en 2025 Revenus 2025 […]

Voir l'article

Déclaration fiscale 2025 des revenus fonciers 2024 : mode d’emploi complet pour la location vide

Vous avez choisi de louer vos biens en location vide et vous gérez sans agence (comme des milliers de bailleurs qui utilisent notre assistant de gestion locative). Vous allez voir que la déclaration des revenus fonciers est un jeu d’enfant avec un peu d’aide. Il peut être intéressant pour vos revenus fonciers d’opter pour la […]

Voir l'article

Fiscalité location saisonnière : LMNP possible en Airbnb

LMNP possible en location saisonnière Airbnb Le LMNP réel est un régime fiscal accessible quel que soit le type de location que vous réalisez : meublée longue durée, logement de fonction, bail mobilité mais aussi location saisonnière. Vous pouvez donc bénéficier des avantages du LMNP réel, notamment l’amortissement comptable qui vient diminuer votre base de […]

Voir l'article

Comment échapper à la plus-value immobilière ?

Pour bien comprendre ce sujet un peu technique, nous vous donnons dans cet article une grille de lecture en 4 questions. Cas d’exonérations de la plus-value immobilière Vous avez acheté un bien 300 000€ et vous le revendez 400 000€ dix ans plus tard, votre plus-value immobilière est-elle imposable ? La première chose à déterminer […]

Voir l'article

LMNP en indivision : les 4 règles spécifiques à retenir

Le LMNP est le régime par défaut dans lequel se retrouvent la plupart des loueurs en meublé, et il se trouve que ce régime permet de réduire drastiquement ses impôts fonciers si vous optez pour le régime réel. Nous avons rédigé une fiche (vraiment) très complète sur le sujet, mais nous souhaitions aborder ici en […]

Voir l'article

LMNP pour un expatrié : un bon plan ?

Nous avons écrit de nombreux articles sur le LMNP réel, un régime d’imposition qui s’applique aux locations meublées longue durée ou saisonnières, et qui vous permet de diminuer fortement les impôts fonciers. Plus de détails sur la fiche de synthèse LMNP : le régime réel pour défiscaliser via l’amortissement. Malheureusement le régime du LMNP réel […]

Voir l'article

LMNP réel avec amortissement : la dernière niche fiscale immobilière (2025)

LMNP : micro-BIC ou régime réel ? Voici un schéma résumant cette section un peu technique, nous l’avons mis à jour suite à la loi Le Meur qui vient pénaliser les locations saisonnières en diminuant à la fois le seuil et l’abattement du micro-BIC (rien ne change en location longue durée). Plus d’infos sur notre […]

Voir l'article

Location meublée et cotisations sociales (LMNP & LMP)

Un des principaux avantages de la location meublée est la fiscalité du régime LMNP réel (plus d’infos sur notre fiche LMNP : le régime réel pour défiscaliser via l’amortissement (2023). Au rayon des gros inconvénients des entreprises, on trouve la fiscalité personnelle des dirigeants d’une entreprise, avec notamment des cotisations sociales qui font très mal. […]

Voir l'article

LMNP : les 5 principaux inconvénients à ne pas oublier

Le LMNP est le régime par défaut qui s’applique à la plupart des particuliers qui mettent en location un bien meublé. Deux types d’option sont disponibles en LMNP, le micro-BIC et le LMNP réel. Dans une fiche (très) complète LMNP : le régime réel pour défiscaliser via l’amortissement (2025), nous avons détaillé tous les avantages […]

Voir l'articleNos experts vous

accompagnent sur l’essentiel.

Bonjour,

article très intéressant mais vous ne parlez pas des cash flow. L’impact du paiement chaque année de l’IR et de la CSG-CRDS dans une SCI à l’IR n’est pas neutre. Et ramenez sur 20 ans, le delta compense en partie/largement l’imposition de la plus value de la Sci à l’IS

Bonjour ,

Il me semble que dans le cadre d’une sci familiale à l’IS pour des investissements LMNP , le régime de la plus-value à la sortie reste identique à celui d’un investissement en direct , c’est à dire non prise en compte des amortissements opérés dans le calcul de la plus-value

Bonjour,

Non ce n’est pas ce que j’avais en tête, le côté familial de la SCI créé des avantages sur la gestion mais pas sur la fiscalité, qui dit SCI à l’IS dit fiscalité de la plus-value des entreprises donc beaucoup moins intéressant en LMNP, qu’elle soit familiale ou non. https://www.smartloc.fr/blog/sci-familiale-definitions-et-implications-sur-la-location/

bonjour,

Si j’ai bien compris le résultat de la SCI à l’IS est imposé à 15% et 28% si on dépasse 38120€, et les dividendes sont imposés en flat taxe ou 17% + TMI quand ils sont distribués?

Pour la plus value en est il de même ?