Vous avez choisi de louer vos biens en location vide et vous gérez sans agence (comme des milliers de bailleurs qui utilisent notre assistant de gestion locative). Vous allez voir que la déclaration des revenus fonciers est un jeu d’enfant avec un peu d’aide.

Il peut être intéressant pour vos revenus fonciers d’opter pour la déclaration des charges au réel car le forfait de charges au micro-foncier n’est que de 30%, contre 50% en micro-BIC LMNP.

Nous allons dans cet article vous rappeler les grands principes de la déclaration, avant de rentrer dans les détails sur le sujet un peu technique des charges déductibles.

SOMMAIRE

Régime réel ou régime micro-foncier ?

Différences entre les deux régimes

Lorsque vous louez un bien en location vide deux régimes sont possibles pour déclarer vos revenus fonciers nets, c’est-à-dire la différence entre les loyers perçus et les charges que vous avez eues : le régime réel ou le régime micro-foncier (forfaitaire).

Dans le cas du régime réel vous déclarez vos charges relatives à la location au réel, c’est-à-dire en déduisant de vos loyers perçus les charges que vous avez payées au titre du logement selon leur montant réel.

Dans le cadre du régime micro-foncier, une simplification déclarative vous est proposée puisque vous n’aurez pas à déclarer vos charges réelles, vous pourrez directement déduire un abattement forfaitaire de 30% de vos revenus fonciers(voir notre fiche sur le micro-foncier pour savoir quelle case remplir)

Ce système du micro-foncier est donc avantageux en termes de démarches, mais il est à privilégier uniquement si vos charges réelles sont inférieures à 30% du loyer perçu. Si tel n’était pas le cas vous auriez intérêt à choisir le réel.

Nous allons voir quelles sont les conditions d’éligibilité aux deux régimes.

Conditions d’éligibilité

| Revenus fonciers | Régime réel | Régime micro-foncier |

|---|---|---|

| Inférieurs à 15 000€ | Possible sur demande | Automatique |

| Supérieurs à 15 000€ | Obligatoire | Impossible |

Si vos revenus fonciers annuels sont inférieurs à 15 000€ (loyer hors charges mensuel de 1250€) vous êtes donc automatiquement au régime micro-foncier avec un abattement forfaitaire de 30%.

Vous pouvez opter pour le régime réel mais vous devrez déclarer sous ce régime pendant 3 ans (notamment pour éviter une optimisation fiscale en cas de grosses charges locatives sur une année seulement).

Si vos revenus fonciers annuels dépassent les 15 000€ vous êtes automatiquement au réel.

Quels revenus fonciers déclarés en régime réel ?

Cette partie est assez simple, vous devez déclarer en ligne 211 les loyers perçus en 2023, quelle que soit la période d’échéance concernée (donc déclarez par exemple des loyers de 2022 versés en retard en 2023).

Sont notamment exclus de ces revenus fonciers :

- les loyers impayés

- les provisions pour charges locatives payées par le locataire

La partie recette de la déclaration est simple, pour rentrer dans les détails consulter la notice présente sur le site des impôts.

Quelles charges retenir en régime réel ?

Le calcul du revenu foncier imposable étant très simple en micro-foncier (70% des loyers encaissés), nous allons vous détailler ici le mode de calcul des charges en régime réel.

Le point crucial est évidemment de déterminer quelles charges sont déductibles et à quelle hauteur. Le code des impôts détaille plusieurs catégories de charges locatives déductibles.

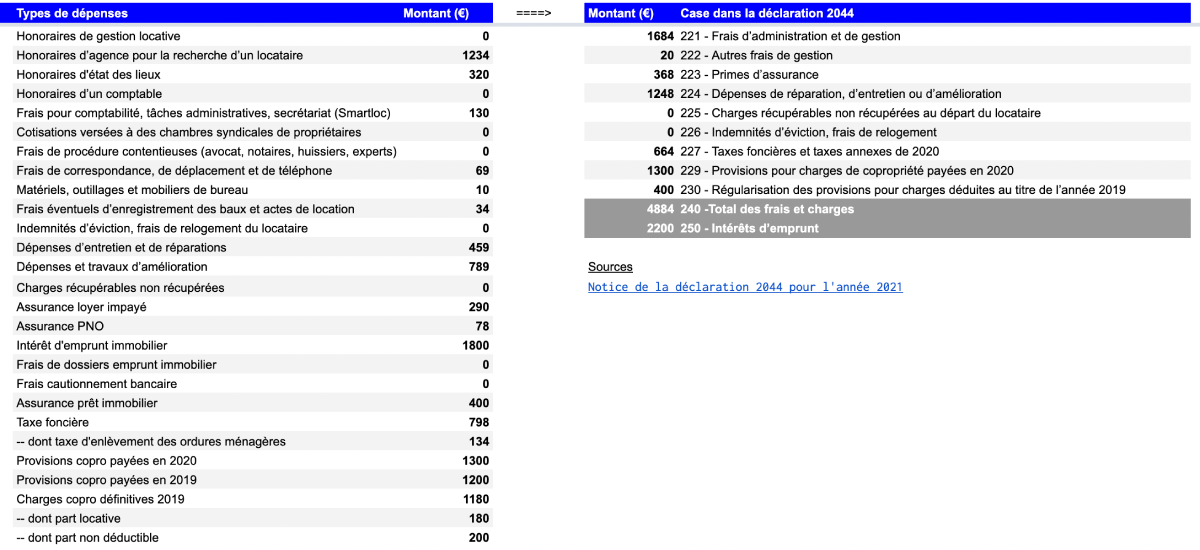

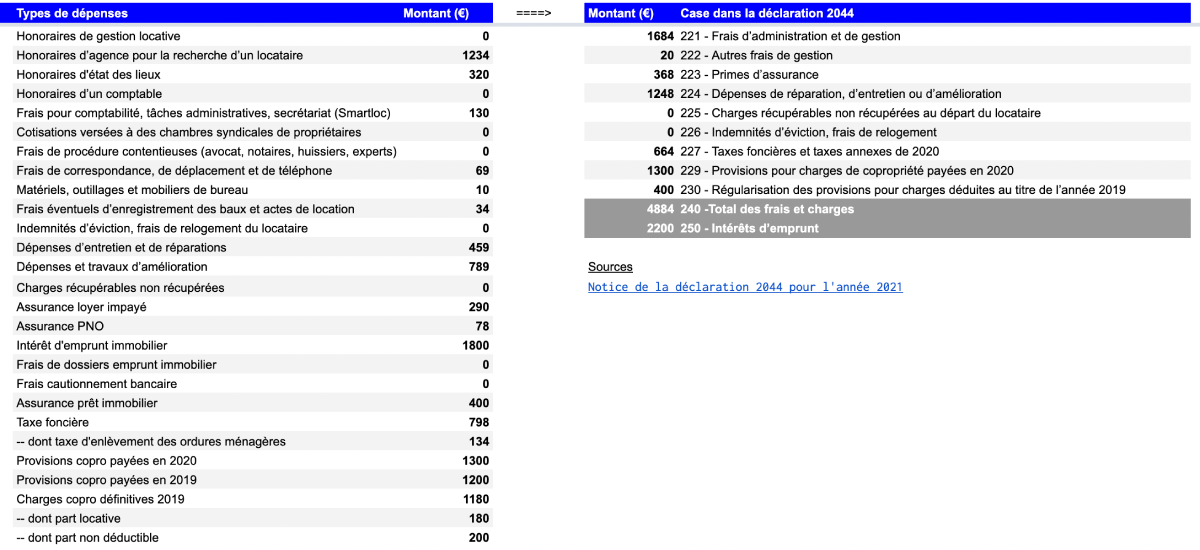

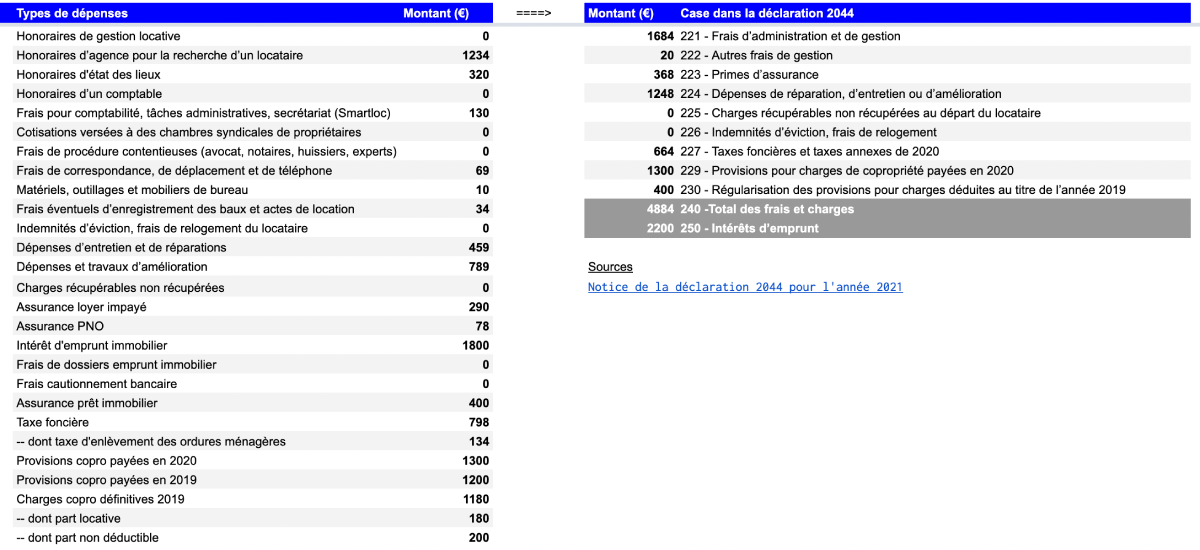

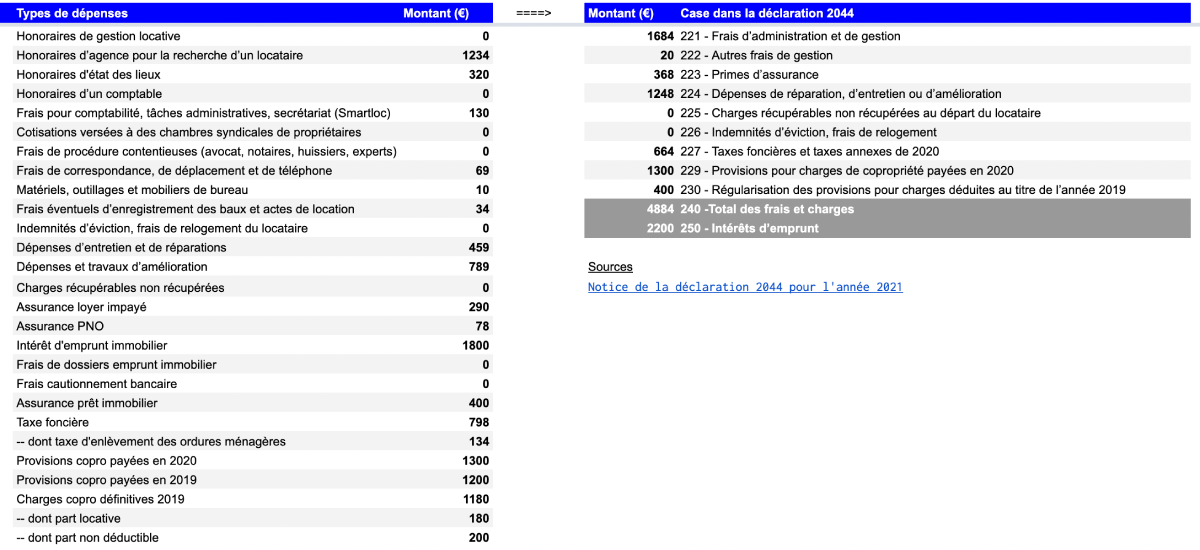

Pour vous aider nous avons créé un tableur permettant de rentrer vos dépenses qui seront automatiquement affectées à la bonne case de la déclaration. En voici un aperçu, le simulateur est réservé à nos abonnés

Gérez votre location sans agence

avec Smartloc

Assurances Bail Quittances Indexation

Frais d’administration et de gestion

case 221 de la déclaration

Rentrent dans cette catégorie au titre de dépenses réelles déductibles selon le site des impôts :

- les salaires et avantages en nature des gardiens et concierges

- les honoraires de gestion locative

- les honoraires d’agence pour la recherche d’un locataire et la signature d’un bail

- les honoraires d’un comptable

- les frais divers versés à des tiers pour administration de ses biens et son secrétariat (c’est le cas de nos frais de gestion locative en ligne)

- les frais de procédure contentieuses (avocats, huissiers)

- les autres frais de gestion divers tels que les frais de correspondance, de publicité, de papeterie, etc.

Dans ce dernier cas des frais divers de gestion, les charges sont déductibles pour un montant forfaitaire de 20€ par an et par bien.

Cas particuliers des frais de syndic

Les dépenses de gestion couvertes par la provision de charges de copropriété ne sont pas déductibles directement; elles le sont par le biais de la provision de charges de copropriété via un calcul séparé.

C’est notamment le cas des honoraires de syndic, qui sont donc bien déductibles.

Frais d'acquisition

Contrairement au régime réel en LMNP, les frais de notaires et autres frais d’acquisition ne sont pas déductibles des revenus fonciers. Source le site des impôts.

Dépenses & Travaux

case 224 de la déclaration

Les dépenses et travaux engagés par le propriétaire sont déductibles des revenus fonciers quand il s’agit de d’entretien, de menues réparations ou de travaux d’amélioration.

Les travaux de reconstruction ou d’agrandissement ne sont quant à eux pas éligibles.

Comment définir le type de travaux ?

Le type de travaux étant crucial pour déterminer s’ils sont ou pas déductibles, l’administration fiscale a détaillé les définitions de chaque catégorie.

Dépenses d’entretien et de réparations déductible

Les dépenses de réparation et d’entretien s’entendent de celles qui correspondent à des travaux ayant pour objet de maintenir ou de remettre un immeuble en bon état et d’en permettre un usage normal, conforme à sa destination, sans en modifier la consistance, l’agencement ou l’équipement initial.

Les dépenses d’entretien s’apparentent généralement aux dépenses de maintien en l’état de l’immeuble et les dépenses de réparation à celles dépassant les opérations courantes d’entretien et qui consistent en la remise en état, la réfection ou le remplacement d’équipements essentiels pour maintenir l’immeuble en mesure d’être utilisé conformément à sa destination.

Plusieurs exemples sont par ailleurs donnés pour illustrer ces travaux d’entretien et de réparation sur le site des impôts:

- Remise en état de la toiture

- Mise aux normes de l’ascenseur

- Ravalement de la façade

Dépenses et travaux d’amélioration déductible

Les dépenses d’amélioration sont déductibles pour les locaux d’habitation uniquement (source BOFIP).

De nouveaux exemples sont fournis sur le site des impôts:

- Installation d’une porte automatique d’ascenseur

- Remplacement des canalisations au plomb

- Reprise des fondations de l’immeuble

Une définition plus générale est donnée, et permet de différencier ces travaux d’amélioration déductibles des travaux de reconstruction ou d’agrandissement non déductibles que nous verrons plus loin :

Les dépenses d’amélioration s’entendent, de manière générale, de celles qui ont pour objet d’apporter à un immeuble un équipement ou un élément de confort nouveau ou mieux adapté aux conditions modernes de vie, sans modifier cependant la structure de cet immeuble.

Est notamment considérée comme ayant pour objet d’apporter à un local d’habitation un équipement ou un élément de confort nouveau ou mieux adapté aux conditions modernes de vie, sans modifier la structure de l’immeuble, l’installation initiale ou le remplacement par un équipement mieux adapté aux conditions modernes de vie : du chauffage central ; d’une salle d’eau ; d’une cuisine ; du tout-à-l’égout ; d’un ascenseur ; d’une antenne collective de télévision.

Travaux de reconstruction ou d’agrandissement non déductible

Il s’agit de travaux de construction ou démolition/reconstruction complète, d’augmentation des surfaces habitables d’un bien (transformation d’un garage ou de combles), ou des travaux de rénovation intérieure complète.

Voici des exemples de travaux d’agrandissement :

- Transformation d’un étage d’un immeuble ancien, qui a nécessité la démolition et la reconstruction de deux murs principaux de deux étages et des combles, les murs mitoyens et le rez de chaussée récemment réaménagé ayant pu, seuls être conservés

- Démolition de réfection des toitures, des planchers, des plafonds, des modifications substantielles des ouvertures existantes ainsi que l’aménagement des locaux suivant une disposition totalement différente entraînant un déplacement de l’ensemble des cloisons et aboutissant à la création de 47 pièces d’habitation, dans des immeubles qui n’en comportaient auparavant que 26

- Travaux effectués dans uns maison d’habitation qui ont consisté en une réfection complète des sols, des planchers et des plafonds, en la restructuration interne de l’habitation, par augmentation de 4 à 6 du nombre de pièces, ayant entraîné le remaniement des cloisons intérieures et le percement d’un certain nombre d’ouvertures extérieures

Comment évaluer les travaux déductibles ?

Comme nous l’avons vu dans la section précédente seuls les travaux d’entretien et de réparations sont déductibles.

Les travaux sont déductibles à proportion des dépenses réellement acquittées sur l’année fiscale – la référence est donc le paiement et non la facturation. L’intégralité des travaux et honoraires relatifs aux travaux est déductible. Sont également déductibles les acomptes payés sur une année fiscale donnée, même si les travaux sont versés l’année suivante.

Cas particuliers des dépenses locatives

Les dépenses locatives, c’est à dire celles incombant au locataire (en direct ou que vous devriez lui refacturer) ne sont en principe pas déductibles. Il s’agit en pratique de l’entretien courant du logement, tel que le remplacement des joints de salle de bains ou la vidange de la fosse septique .

Ces dépenses locatives peuvent relever soit des charges locatives (voir la liste complète) ou des réparations locatives (voir la liste complète).

L’administration fiscale a néanmoins introduit trois exceptions pour considérer ses réparations locatives déductibles de vos revenus fonciers :

- les travaux liés à des vices de construction, des malfaçons ou des cas de force majeure

- les dépenses en vue de faciliter la relocation du bien : si vous décidez de vitrifier le parquet endommagé par le précédent locataire pour améliorer les chances d’en retrouver un nouveau, cette dépense est déductible

- les dépenses locatives (charges ou réparations telles que définies par les deux listes précédentes), avancées par le bailleur et non remboursées par un locataire indélicat sont déductibles au 31 décembre de l’année de son départ (case 225 de la déclaration)

Cas particuliers des travaux réalisés par le propriétaire

Dans le cas particulier ou le propriétaire réalise lui-même ses travaux, seul le coût des équipements et consommables (lavabo, peinture, protection, etc.) sont déductibles, il n’est pas possible de déduire la main d’oeuvre du propriétaire ou de ses proches l’ayant aidé (à part s’ils l’ont facturé par ailleurs via une entité séparée ou une prestation d’auto-entrepreneur par exemple).

Assurances

case 223 de la déclaration

Assurance loyer impayé

Les primes d’assurance loyer impayé (voir notre garantie à 2% seulement) que vous payez pour garantir vos loyers sont déductibles, ainsi que les frais annexes relevant de ces contrats et facturés par l’assureur ou le courtier : frais de dossier, frais de vérification des dossiers.

Sont a priori éligibles les garanties carence ou vacance locative que vous auriez pu souscrire via l’intermédiaire d’un gestionnaire immobilier (voir notre avis sur ces produits).

Assurance Propriétaire non Occupant (PNO)

L’assurance propriétaire non occupant (voir notre PNO à 63€/an seulement) couvre à la fois votre responsabilité civile de bailleur et les dégâts à vos biens qui ne seraient pas couverts par l’assurance multi-risques de la copropriété ou du locataire. Ces primes d’assurance sont déductibles.

Assurance emprunteur

Les primes d’assurance concernant le remboursement de votre éventuel emprunt immobilier sont déductibles. Elles sont néanmoins traitées comme des frais annexes des intérêts d’emprunt et doivent donc être déclarées selon les mêmes modalités (cf notre paragraphe sur les intérêts d’emprunts ci-après).

Emprunt immobilier

case 250 de la déclaration

Intérêts d’emprunt

Les intérêts des emprunts ayant servi à acquérir le bien sont déductibles. Le sont également les emprunts permettant de financer l’agrandissement, la reconstruction ou les travaux d’amélioration du bien en location (quand bien même les travaux d’amélioration en eux-mêmes ne sont pas déductibles).

Il est par ailleurs possible de déduire ses intérêts d’emprunt lorsque le bien a été initialement acheté pour devenir la résidence principale du bailleur qui a ensuite décidé de le louer.

Frais annexes

Sont également éligibles au titre de la déduction des frais d’emprunt immobilier les frais annexes facturés par la banque et notamment :

- les frais de dossiers

- les frais de cautionnement bancaire

- les primes d’assurance du prêt immobilier

Ne sont par contre pas déductibles les pénalités de remboursement anticipé de l’emprunt ou les pénalités en cas de retard de remboursement sur les échéances du prêt.

Taxe foncière

case 227 de la déclaration

La taxe foncière est évidemment déductible de vos revenus fonciers. Il est très probable que vous l’ayez payée, sauf peut être sur un logement neuf (plus d’infos sur notre fiche concernant la taxe foncière).

Charges et travaux de copropriété

cases 229 & 230 de la déclaration

Dans le précédent paragraphe sur les travaux et dépenses déductibles, nous supposions qu’il s’agissait de dépenses faites par le propriétaire qui doit se charger de leur ventilation (entretien, amélioration, etc.).

En copropriété la déclaration est plus simple car les charges communes générales et les travaux sont souvent payées par provision, puis régularisées à l’exercice suivant. Par ailleurs le syndic se charge de la ventilation en déductible / non déductibles.

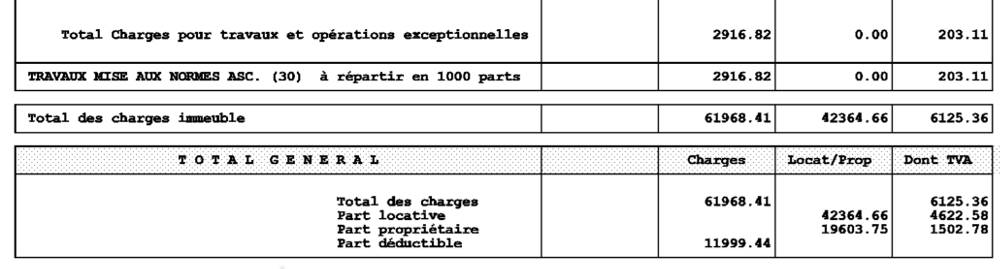

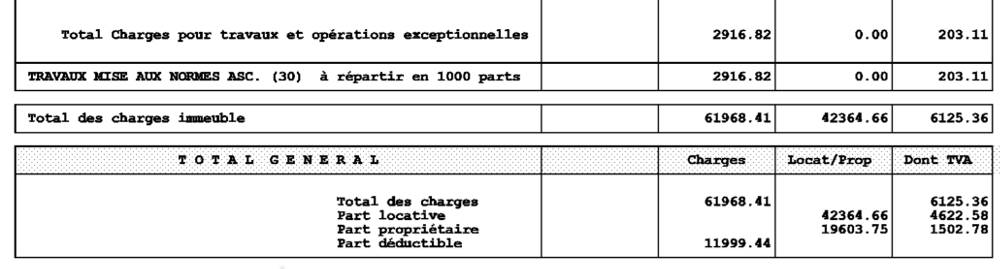

Voici un exemple de relevé de charges de copropriété qui précisent bien chaque ligne :

Les charges sont néanmoins régularisées avec a minima 12 mois de décalage. Il se peut donc qu’en avril 2024 vous ne connaissiez pas encore les charges réelles de l’exercice 2023. Lors de votre déclaration il vous sera donc demandé de remplir l’intégralité des provisions pour charges payées en 2023 en case 229.

La régularisation de ces provisions se fera sur la prochaine déclaration d’impôts. En 2024 vous allez donc régulariser les provisions payées en 2022 et déclarées en 2023. La déclaration des revenus fonciers fonctionne donc avec un an de décalage concernant les provisions pour charges de copropriété.

Lorsque vous recevez le décompte définitif de charges de copropriété, plusieurs éléments vont être régularisés :

- sur les provisions payées en 2022, le montant réel fait apparaître un solde (positif ou négatif)

- sur ce montant réel, une partie sont des dépenses non déductibles (voir plus haut)

- sur ce montant réel, une partie doit être récupérée auprès du locataire et ne rentrera donc pas dans vos dépenses déductibles

Exemple Vous avez déclaré 3000€ de provisions payées en 2022 en case 229 votre déclaration 2023. Vous recevez début 2024 le décompte définitif de charges qui fait apparaître des dépenses réelles pour votre quote-part de 2500€, dont 400€ récupérables auprès du locataire et 200€ non déductibles.

En case 230 de votre déclaration 2024 vous allez donc régulariser en indiquant :

- 3000€ – 2500€ = + 500€ de surplus de charges à réintégrer

- auxquelles s’ajoutent 400€ de charges récupérables auprès du locataire

- auxquelles s’ajoutent 200€ de charges non déductibles

- soit un total de 1100€ en case 230

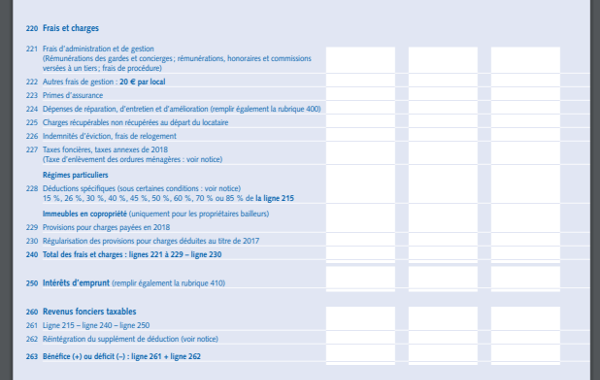

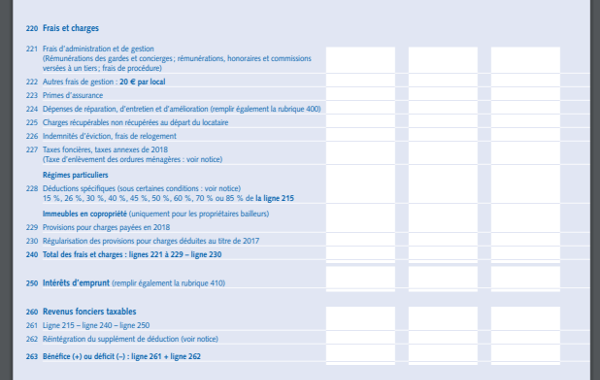

Comment déclarer ses revenus fonciers via la 2044 ?

Ce formulaire de déclaration 2044 est également disponible sur le site des impôts directement mais normalement la déclaration en ligne des revenus vous remplira automatiquement les cases.

Vous retrouverez lors de la déclaration les différentes charges que nous avons détaillées dans la section précédente, par exemple les provisions pour charges payées en 2023 à la case 229 et la régularisation des charges de l’exercice 2022 à la case 230.

Pour vous aider nous avons créé un tableur permettant de rentrer vos dépenses qui seront automatiquement affectées à la bonne case de la déclaration. En voici un aperçu, le simulateur est réservé à nos abonnés

Comment imputer un déficit foncier ?

Si vos charges sont supérieures aux loyers encaissés, vous avez un déficit foncier qui va réduire votre base imposable sur vos autres revenus, notamment sur vos salaires.

L’imputation du déficit foncier sur vos autres revenus est plafonnée et les modalités de calcul sont complexes, reportez-vous le cas échéant sur notre fiche complète sur le déficit foncier.

Sur votre déclaration 2044 le déficit foncier est à reporter en case 440 et 441, une indication vous précise par ailleurs dans quelles cases reporter ce déficit sur votre déclaration générale 2042.

Abonnez-vous à notre newsletter gratuite !

Vous avez aimé cet article ? Je rédige une newsletter mensuelle avec la synthèse de toute l'actualité immobilière + des fiches complètes pour approfondir le sujets qui vous intéressent. Elle est lue par plus de 12 000 lecteurs chaque mois.

- Mathieu Chantalat, Directeur immobilier

Autres articles qui pourraient vous interesser

LMNP : les 2 changements en 2024 (+1 à venir)

Nous avons attendu début avril 2024 pour faire le point sur la fiscalité du régime LMNP. Depuis 12 mois les textes législatifs n’ont pas arrêté de changer, au gré des amendements retirés, des projets de loi qui se superposaient et des 49-3 imprécis. Maintenant que la poussière est retombée, voici la situation au moment où […]

Voir l'article

Fiscalité de la SCI : IS, IR et flat tax

La flat tax introduite début 2018 allège l’imposition des revenus du capital en les soumettant à une taxe forfaitaire de 30% incluant prélèvements sociaux et impôt sur le revenu. Cette nouveauté fait basculer l’arbitrage SCI IS ou IR en faveur de l’IS si vous souhaitez conserver votre investissement locatif sur le long terme ou si […]

Voir l'article

Déclaration 2024 des revenus 2023 en LMNP micro-BIC

Cette fiche support va être courte car la déclaration de vos loyers au régime micro-BIC en meublé LMNP est très simple, vous avez une seule case à remplir : la case 5ND de la déclaration 2042-C-PRO. Dans cette case vous devez indiquer l’intégralité des loyers perçus en 2023, y compris les provisions et les charges […]

Voir l'article

Déclaration micro-foncier 2024 de vos revenus 2023 en location vide

Si votre location en vide n’excède pas un revenu annuel de 15 000 euros, vous pouvez alors bénéficier d’un régime de déclaration et d’imposition simplifié, appelé micro foncier. Le mode d’emploi de ce régime est très simple : vous devez reporter le montant total de vos loyers hors charges perçus en 2023 en case 4 […]

Voir l'article

Fiscalité location saisonnière : LMNP possible en Airbnb

La location saisonnière a explosé depuis 10 ans avec l’essor de plateformes comme Airbnb ou Booking. En parallèle le statut LMNP a séduit de plus en plus de bailleurs notamment via son régime réel hyper avantageux. Pour plus de détails consultez notre fiche LMNP : le régime réel pour défiscaliser via l’amortissement. Contrairement à la […]

Voir l'article

LMNP réel avec amortissement : la dernière niche fiscale immobilière (2024)

La location meublée est souvent réputée pour être avantageuse fiscalement pour les bailleurs. En réalité peu de propriétaires connaissent et utilisent correctement ce statut. Nous allons vous expliquer dans cet article comment le régime réel du statut LMNP (Loueur en Meublé Non Professionnel) va vous permettre d’économiser une part importante d’impôts sur vos loyers grâce […]

Voir l'article

Taxe d’habitation : locataire, propriétaire, logement vacant (2024)

Que vous soyez propriétaire, locataire ou occupant à titre gratuit de votre habitation principale ou qu’il s’agisse de votre résidence secondaire, vous êtes en principe redevable de la taxe d’habitation. Nous allons voir dans cet article les modalités d’application et de paiement cette taxe qui a rapporté 22,5 milliards d’euros aux collectivités locales l’année passée. […]

Voir l'article

Taxe foncière : calcul et exonération (2024)

Avec la suppression à venir de la taxe d’habitation, la taxe foncière attire toute l’attention des propriétaires, qu’ils soient occupants ou bailleurs. Calculée à partir de valeurs locatives cadastrales qui n’ont pas évolué depuis 40 ans, la taxe foncière est amenée à augmenter dans les années qui viennent : sa réforme va-t-elle être pour les […]

Voir l'article

Pourquoi éviter le LMP en 2024 ?

A contrario du régime de LMNP, le LMP (pour Loueur Meublé Professionnel) a récemment mauvaise presse car il impose des cotisations à l’URSSAF sur les bénéfices perçus. Dans cet article nous allons vous expliquer en détail les conditions du LMP, et nous verrons pourquoi les avantages du régime ne compensent plus ses inconvénients. Conditions d’accès […]

Voir l'articleNos experts vous

accompagnent sur l’essentiel.

Bonjour,

Merci pour votre article très complet.

J’ai une question : j’ai loué mon bien une partie de l’année en nu et une partie en meublé.

J’ai opté pour le régime réel simplifié lorsque le bien est passé en meublé , pour le meublé.

Est ce que je peux opter pour le régime forfaitaire micro foncier pour les loyers perçus en nu ? A quel regime dois je soumettre les loyers percus en nu ?MERCI.

Bonjour,

Ma locataire a quitté le logement en octobre 2022, mais j’ai tout de même perçu des loyers en retard en 2023.

Bien que mon appartement n’ait pas été loué en 2023, puis-je quand même déclarer ces loyers perçus en retard sur ma déclaration faite en 2024 ?

Bonjour,

Oui si vous ne les avez pas déclarés en 2023 sur vos revenus 2022, il faut le faire cette année.

Bonjour, j’ai acheté un bien en mars 2022 , déjà loué

Je perçois donc déjà des loyer , dois-je les déclarer en 2023 ?

Merci

Bonjour,

Oui, vous devrez les déclarer.

Bonjour, comment déclarer quand on divorce? Nous avons choisi de garder le bien en indivision, 50/50, mais comment on fait pour déclarer?!

Bonjour,

Vous déclarez chacun la moitié.

hello

les champs ne correspondent plus du tout pour une déclaration en 2021

Bonjour,

Merci pour le message, a priori l’équipe vient de revérifier et effectivement il y avait une erreur sur la case 250 des intérêts d’emprunt, mais sinon je vous confirme que la numérotation est correcte.

Bonjour,

Je vous remercie pour cet article très complet.

Je voulais vous demander si mon locataire a été expulsé en cours d’année pour cause de loyers impayés, est-ce que je dois quand écrire son mom dans la partie locataire de la fiche 2044?

Je vous remercie d’avance.

Bonjour,

Le bail a été résilié à quelle date ? A priori après la date de résiliation il n’est plus locataire mais occupant sans droit ni titre.

Bonjour,

Je dois déclarer pour la première fois la location de mon appartement. Je l’ai acheté en 2019 en tant qu’habitation principale et je l’ai mis à la location en novembre 2020.

Quel montant dois-je indiquer pour les intérêts d’emprunts ?

– La totalité des intérêts + assurance payée en 2020

– Ou le prorata sur les deux derniers mois

Même question pour la taxe et les charges

Merci d’avance !

Bonjour,

A priori la notice des impôts ne précise pas de prorata donc je dirais la totalité https://www.impots.gouv.fr/portail/files/formulaires/2044/2021/2044_3455.pdf

Bonjour,

Mon locataire paye un loyer (à déclarer en revenus donc) + un montant mensuel pour charges. Où se positionne ce dernier montant dans la 2044 ? (à déduire du montant des charges déductibles? En revenus ?)

Merci d’avance.

Bonjour,

La provision pour charges payée par le locataire ne doit pas être déclarée ni en recettes ni en charges.

merci !

Oui, les charges payées par le locataire ne sont pas à déclarer ni en charges, ni en recettes l’année N pour l’année N-1. Mais, par rapport à la régularisation, elles doivent bien apparaître car elles ne sont pas équivalentes entre le déductible locatif et celles réellement perçues.

Bonjour ,

Suite a une procédure d’expulsion pour loyer impayés en 2020, puis je déduire les frais d’huissier de mes revenus fonciers alors que je n’ai perçu aucun loyer ?

Bonjour, les frais d’huissiers semblent bien être listés comme déductibles sur le site des impôts https://bofip.impots.gouv.fr/bofip/5804-PGP.html/identifiant=BOI-RFPI-BASE-20-10-20160706

Bonjour ,

Je vous remercie pour votre réponse.

Cette déduction est -elle possible avec le régime micro foncier ?

Cordialement

Non par définition au micro-foncier vous définissez un forfait de charges fixe de 30% vous ne pouvez pas rajouter des charges au réel.

Bonjour,

C’est bien ce je pensais. Je n’ai perçu aucun loyer et j’ai payé

2000€ à l’huissier.

Donc je ne déclare aucun revenu foncier mais j’ai une dette de 6000€ d’impayés de loyers et des frais d’huissier et je ne peux rien déclarer ?

Cordialement

Bonjour,

Merci pour toutes ces informations!

Puis-je déclarer 2 locations en frais réels sous le même numéro de siret (une location meublée et une non meublée)?

Cordialement,

Bonjour,

Désolé je ne sais pas !

Bonsoir,

Si vous avez un numéro de SIRET, c’est pour les meublées (exemple LMNP) à faire sur déclaration 2031 et 2033. Les locations vident en sont exclues.

Si c’est dans la même SCI oui via formulaire 2072 en ajoutant les deux immeubles

Bonjour,comment réintégrer les charges 2019 sur la ligne 230, si on n’a pas l’arrêté de compte syndic 2019? MERCI

Bonjour,

Je n’ai pas la réponse, je vous invite donc à demander à votre centre des impôts, n’hésitez pas à nous partager leur réponse.

Bonjour, sur d’autres sites on peut lire que les travaux d’amélioration sont déductibles au même titre que les travaux d’entretien. Ce sont les travaux de construction ou d’agrandissement qui ne le sont pas. Votre article étant plus récent que ces sites je m’interroge sur un changement de la législation en la matière. Pouvez vous me confirmer que votre lecture du sujet est la bonne. Bien à vous,

Effectivement c’est corrigé.

Bonjour

J’ai des frais locatifs sur 2018 que j’ai oublié de déclarer l’année derniere.

Puis je les réintégrer pour la déclaration de revenus 2019

Bonjour,

Merci pour votre article qui est fort instructif.

Dans quelles cases dois-je déduire les frais de notaire et de garantie caution logement. J’ai signé chez le notaire en décembre 2019.

Avez vous eu la réponse ?

Bonjour,

Nous venons de vérifier sur le site des impôts, les frais d’acquisition (droits de mutation, frais de notaire, caution) ne sont pas déductibles au régime réel en vide, ils le sont en meublé par contre. Source https://bofip.impots.gouv.fr/bofip/5804-PGP.html/identifiant=BOI-RFPI-BASE-20-10-20160706#1._Procedures_concernees_36

lorsque l’on passe par une agence immobilière quel montant doit-on déclarer, le montant payé par le locataire à l’agence, ou bien le montant exact que le propriétaire perçoit.

Merci de votre réponse.

Bonjour,

Le montant payé par le locataire, les honoraires d’agence qui s’imputent sur les loyers payés doivent être déclarés en charges.

Bonjour,

Tous d’abord merci pour votre article très complet.

Petite question, je souhaite passé en réel à partir de cette année, et je voudrais savoir si je peux déduire les intérêts de mon crédit que j’ai depuis 3 ans ou que ce de l’année 2019 et comme j’ai pas déduit les frais de notaire etc lors de l’achat, puis-je le faire cette année.

Achat de la maison 2017

Bonjour, je suis dans le même dilemne que vous. Avez vous trouvé comment faire?