Résumé d’un coup d’oeil

La cession de votre résidence principale est exonérée d’impôts sur les plus-values, ainsi que la plus-value d’une résidence secondaire détenue depuis plus de 30 ans.

Dans les autres cas vous allez payer 19% d’impôts sur le revenu sous la forme d’un forfait fixe appelé prélèvement libératoire, auquel s’ajoutent 17,2% de prélèvements sociaux, soit un total de 36,2%.

Une surtaxe sur les plus-values importantes de plus de 50 000€ s’ajoute au taux précédent.

Le calcul de la plus-value est faite déduction d’abattements pour durée de détention, qui augmente au fil des années de la 6ième à la 30ième. Sous certaines conditions certains travaux de construction ou d’agrandissement peuvent être également déduits.

Pour bien comprendre ce sujet un peu technique, nous vous donnons dans cet article une grille de lecture en 4 questions.

SOMMAIRE

Cas d’exonérations de la plus-value immobilière

Vous avez acheté un bien 300 000€ et vous le revendez 400 000€ dix ans plus tard, votre plus-value immobilière est-elle imposable ?

La première chose à déterminer est l’exonération éventuelle dont vous pourriez bénéficier lors de votre vente.

Les quatres principales exonérations sont :

- la vente de votre résidence principale

- la vente en vue de construire des logements sociaux

- la vente d’un investissement locatif pour acheter votre résidence principale si vous étiez locataire depuis au moins 4 ans

- la vente d’un bien détenu depuis plus de 30 ans

Vente de votre résidence principale

Si vous décidez de vendre votre résidence principale, l’éventuelle plus-value que vous allez réaliser est exonérée d’imposition.

La résidence principale est définie en théorie comme le lieu d’habitation habituelle du cédant, qu’il habite donc a minima 6 mois de l’année. C’est une définition théorique et comme nous allons le voir la pratique est plus complexe.

Vues les sommes en jeu le bailleur peut en effet être tenté de reprendre possession d’un logement loué, d’y habiter quelques mois et de le revendre en tant que résidence principale.

Le site des impôts détaille tous les cas particuliers sur le sujet; il précise dès les premiers paragraphes que l’usage temporaire du logement ne peut le transformer en résidence principale. Il n’y a pas de règle définie mais il y a fort à parier qu’une occupation pendant 6 mois seulement ne permette pas de bénéficier de l’exonération.

Sur cette même fiche est précisée que le logement cédé doit être la résidence principale du vendeur au moment de la cession. Le paragraphe suivant résume la plupart des dispositions à retenir sur ce point :

[…] Le logement doit être la résidence principale du cédant au jour de la cession.

Cette condition exclut de l’exonération les cessions portant sur des immeubles qui, bien qu’ayant été antérieurement la résidence principale du propriétaire, n’ont plus cette qualité au moment de la vente. Par suite, l’exonération ne s’applique pas aux cessions portant sur des immeubles qui, au jour de la cession, sont donnés en location, sont occupés gratuitement par des membres de la famille du propriétaire ou des tiers, sont devenus vacants ou sont à la disposition du titulaire d’un logement de fonction (cf. toutefois I-A-4 § 60).

L’exonération est également refusée lorsque l’occupation au moment de la vente répond à des motifs de pure convenance et notamment lorsque le propriétaire revient occuper le logement juste avant la vente et pour les besoins de cette dernière (cf. également I-A-2 § 40 sur la notion d’habitation principale effective). […]

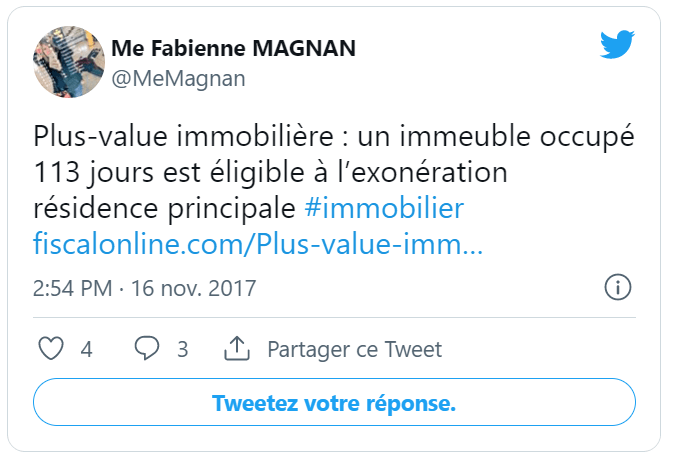

Une jurisprudence récente que vous trouverez ci-contre met pourtant à mal l’analyse commune des 6 mois d’occupation pour une résidence principale.

Dans ce cas précis le vendeur avait vendu une première résidence principale en bénéficiant de l’exonération puis avait occupé un logement quelques semaines et l’avait de nouveau cédé en bénéficiant de l’exonération. La décision est donc sujette à interprétation, n’hésitez pas à consulter une fiscaliste ou un comptable.

Inoccupation possible pendant la vente

Malgré toutes ces mises en garde une tolérance existe concernant les délais de vente, le vendeur pouvant déménager dans une période de quelques mois avant la vente effective du logement. Il n’y a pas réellement de délai fixe mais l’idée est de permettre au vendeur de déménager sans avoir besoin d’attendre le dernier jour de remise des clefs.

Vente en vue de construire des logements sociaux

Votre plus-value est également complètement exonérée si vous vendez à un acquéreur qui est bailleur social ou qui s’engage à construire des logements sociaux. Cet argument est décisif pour certains promoteurs immobiliers qui arrivent ainsi à convaincre les vendeurs de leur céder leurs logements à des prix raisonnables afin de construire des logements sociaux au meilleur prix.

Attention dans la négociation avec l’acquéreur si celui-ci n’est pas un organisme social mais simplement un bailleur privé s’engageant à construire des logements sociaux : vous devez dans l’acte de vente bien préciser que cet engagement est une condition déterminante du prix. La somme que vous allez accepter de l’acquéreur prend évidemment en compte l’exonération sur la plus-value dont vous profitez.

Vente en vue d’acquérir votre résidence principale

Si vous n’êtes pas propriétaire de votre résidence principale depuis au moins 4 ans, vous pouvez vendre votre investissement locatif et être exonéré de plus-value.

Il faut pour cela réinvestir l’intégralité des fonds dans un délai de 2 ans pour acheter votre résidence principale. C’est un cas d’exonération très intéressant, notamment pour les investisseurs en LMNP pour lesquels le changement de calcul de la plus-value en 2025 a été très défavorable.

Vente d’un bien détenu depuis plus de 30 ans

Comme nous allons le voir la plus-value bénéficie d’un abattement qui l’annule complètement après 30 ans de détention.

Gérez votre location sans agence

avec Smartloc

Assurances Bail Quittances Indexation

Quel taux et quel abattement sur la plus-value ?

Si vous n’êtes pas exonéré totalement, quel taux va s’appliquer à la plus-value immobilière que vous allez réaliser, dans notre exemple les 100 000€ après 10 ans de détention d’une résidence secondaire ?

Deux taux vont s’appliquer, un taux d’imposition fixe de 19% au titre de l’impôt sur le revenu, et un taux d’un peu plus de 17% au titre des prélèvements sociaux.

Ces taux sont fixes a priori et ne dépendent donc pas de votre revenu imposable par ailleurs.

Surtaxe sur les plus-values importantes

Cet équivalent de « prélèvement libératoire », indépendant de la tranche marginale, a semblé trop intéressant au législateur qui a introduit en 2012 une surtaxe sur les plus-values imposables (déduction faites des frais évoqués dans la partie suivante) supérieures à 50 000€. Plus d’infos sur le site des impôts.

Ce qui va varier dans notre calcul c’est l’abattement applicable à la plus-value en fonction de votre durée de détention. Nous donnons dans le tableau ci-dessous le cas général, mais vous retrouverez les détails pour les terrains à bâtir et autres immeubles construits sur le site Service Public.

| Taux d’abattement applicable chaque année de détention | ||

|---|---|---|

| Abattement annuel | pour l’impôt sur le revenu | pour les prélèvements sociaux |

| Moins de 6 ans | 0% | 0% |

| De la 6ième à la 21ième année | 6% | 1,65 % |

| 22e année révolue | 4% | 1,6% |

| Au delà de la 22e année | Exonération | 9% |

| Au delà de la 30e année | Exonération | Exonération |

Reprenons notre exemple d’une plus-value de 100k€ encaissée en cash au bout de 10 ans. Nous allons donc appliquer un abattement de :

- 5 ans X 0% + 5 ans X 6% = 30% d’abattement pour l’IR soit une base imposable de 70k€

- 5 ans X 0% + 5 ans X 1,65% = 8,25% d’abattement pour les charges sociales soit une base imposable de 91,75k€ pour les prélèvements sociaux

Un calcul simple vous permet également de retrouver les informations bien connues dans le monde immobilier : la plus-value de cession est exonérée d’impôt sur le revenu après 22 ans, de prélèvement sociaux après 30 ans.

Abattement exceptionnel en zone tendue

Si vous cédez à un acquéreur s’engageant à démolir des constructions de petite taille pour reconstruire des immeubles collectifs en zone tendue, vous pourrez bénéficier d’un abattement supplémentaire à l’abattement précédent de détention, allant de 70% à 85%.

Attention historiquement l’abattement était de 30% mais la loi de finance rectificative de 2017 l’a passé à 70% (source).

L’idée générale est de favoriser la construction de logements en incitant les propriétaires à céder des zones construites de manière sous-optimale.

Nous avons abordé en premier le calcul du taux et le calcul de l’abattement qui nous semblent être les deux variables les plus importantes.

Nous aurions pu démarrer en préliminaire par le calcul de la plus-value servant de base imposable à ce taux. En effet l’abattement pour durée de détention n’est pas la seule variable venant diminuer la plus-value imposable : vous allez également pouvoir déduire certains frais que vous avez réellement décaissés.

Comment calculer la plus-value ?

Dans notre précédent exemple, nous vendions un bien 400 000€ après l’avoir acheté 300 000€ dix ans plus tôt. En réalité cette plus-value est souvent en pratique grevée par des dépenses incompressibles.

Le législateur a prévu une liste de dépenses que vous pouvez déduire de votre plus-value et notamment :

- les frais de notaires (droits de mutation + frais réels de l’ordre de 7%)

- les travaux de construction, reconstruction, agrandissement, amélioration sous conditions

- les frais et indemnités que vous auriez versés en complément au vendeur lors de votre achat initial

- les frais de voirie et de raccordement aux réseaux du logement

Pour plus de détails nous vous recommandons la lecture des fiches faites par les impôts.

De nombreux points sont précisés, comme par exemple la possibilité pour un bien détenu depuis plus de 5 ans d’imputer les travaux au réel sur justificatifs ou de déduire un forfait non justifié de travaux de 15% du prix d’achat.

Exemple Pour nos 300k€ devenant 400k€ après 10 ans, nous avons probablement payé environ 22k€ de frais de notaires auxquels nous pouvons rajouter 45k€ de forfait de travaux. La plus-value réelle de 100k€ se transforme donc en plus-value imposable de 33k€, auquel on applique notre abattement fixe de 30% => in fine il ne reste donc plus que 23k€ en base imposable soumis 19% d’impôts sur le revenu et 17% de prélèvement sociaux soit respectivement 4400€ et 3900€ à payer.

On voit donc clairement que le calcul qui combine déduction des frais réels puis abattement forfaitaire réserve des bonnes surprises; on en conclut que l’imposition n’est en réalité pas si confiscatoire qu’imaginée si vous ne rentrez pas dans le périmètre de la surtaxe pour les plus-values de plus de 50 000€.

Attention à la plus-value en LMNP

Si vous avez loué votre logement via le statut LMNP, il est probable que vous ayez bénéficié d’amortissements qui ont diminué votre base imposable. Depuis 2025, si vous vendez votre LMNP, ces amortissements sont réintégrés dans la plus-value de cession. C’est un gros coup dur pour le régime du LMNP réel, et nous vous recommandons donc de conserver le logement au moins 15 ans pour bénéficier d’un maximum d’abattements.

Comment déclarer et payer votre impôt sur la plus-value ?

Si le calcul ci-dessus vous semble compliqué rassurez-vous, le notaire qui réalise votre acte authentique de vente est également l’auxiliaire public en charge du calcul de l’imposition sur la plus-value immobilière, et du paiement de la plus-value aux services de la publicité foncière du lieu du bien.

C’est assez naturellement que cette opération se fait en dehors de votre déclaration d’impôts car pour rappel les taux d’imposition sont fixes et surtout le notaire est le mieux placé pour accéder à l’historique des transactions sur le bien – le prix de la dernière transaction est pour rappel indiqué sur l’acte de vente – et donc ce sera lui le garant du calcul d’une plus-value fiable.

Il sera par ailleurs nécessaire d’indiquer votre plus-value réalisée lors de votre déclaration d’impôts.

Voilà pour cette fiche que nous espérons claire, n’hésitez pas à poser vos questions dans les commentaires pour l’enrichir.

Abonnez-vous à notre newsletter gratuite !

Vous avez aimé cet article ? Je rédige une newsletter mensuelle avec la synthèse de toute l'actualité immobilière + des fiches complètes pour approfondir le sujets qui vous intéressent. Elle est lue par plus de 12 000 lecteurs chaque mois.

- Mathieu Chantalat, Directeur immobilier

Autres articles qui pourraient vous interesser

15 avril 2025

15 avril 2025

Seuils et abattement micro-BIC LMNP 2024-2025

Synthèse des changements 2024-2025 Voici un résumé des seuils et abattements forfaitaires pour le micro-BIC en location meublée. Ces nouveaux seuils pour les revenus perçus en 2025 et déclarés en 2026 ont été fixés par la loi Le Meur qui vient modifier d’autres aspects de la location saisonnière. Revenus 2024 déclarés en 2025 Revenus 2025 […]

Voir l'article

Déclaration fiscale 2025 des revenus fonciers 2024 : mode d’emploi complet pour la location vide

Vous avez choisi de louer vos biens en location vide et vous gérez sans agence (comme des milliers de bailleurs qui utilisent notre assistant de gestion locative). Vous allez voir que la déclaration des revenus fonciers est un jeu d’enfant avec un peu d’aide. Il peut être intéressant pour vos revenus fonciers d’opter pour la […]

Voir l'article

Fiscalité location saisonnière : LMNP possible en Airbnb

LMNP possible en location saisonnière Airbnb Le LMNP réel est un régime fiscal accessible quel que soit le type de location que vous réalisez : meublée longue durée, logement de fonction, bail mobilité mais aussi location saisonnière. Vous pouvez donc bénéficier des avantages du LMNP réel, notamment l’amortissement comptable qui vient diminuer votre base de […]

Voir l'article

LMNP en indivision : les 4 règles spécifiques à retenir

Le LMNP est le régime par défaut dans lequel se retrouvent la plupart des loueurs en meublé, et il se trouve que ce régime permet de réduire drastiquement ses impôts fonciers si vous optez pour le régime réel. Nous avons rédigé une fiche (vraiment) très complète sur le sujet, mais nous souhaitions aborder ici en […]

Voir l'article

LMNP pour un expatrié : un bon plan ?

Nous avons écrit de nombreux articles sur le LMNP réel, un régime d’imposition qui s’applique aux locations meublées longue durée ou saisonnières, et qui vous permet de diminuer fortement les impôts fonciers. Plus de détails sur la fiche de synthèse LMNP : le régime réel pour défiscaliser via l’amortissement. Malheureusement le régime du LMNP réel […]

Voir l'article

LMNP réel avec amortissement : la dernière niche fiscale immobilière (2025)

LMNP : micro-BIC ou régime réel ? Voici un schéma résumant cette section un peu technique, nous l’avons mis à jour suite à la loi Le Meur qui vient pénaliser les locations saisonnières en diminuant à la fois le seuil et l’abattement du micro-BIC (rien ne change en location longue durée). Plus d’infos sur notre […]

Voir l'article

Location meublée et cotisations sociales (LMNP & LMP)

Un des principaux avantages de la location meublée est la fiscalité du régime LMNP réel (plus d’infos sur notre fiche LMNP : le régime réel pour défiscaliser via l’amortissement (2023). Au rayon des gros inconvénients des entreprises, on trouve la fiscalité personnelle des dirigeants d’une entreprise, avec notamment des cotisations sociales qui font très mal. […]

Voir l'article

LMNP : les 5 principaux inconvénients à ne pas oublier

Le LMNP est le régime par défaut qui s’applique à la plupart des particuliers qui mettent en location un bien meublé. Deux types d’option sont disponibles en LMNP, le micro-BIC et le LMNP réel. Dans une fiche (très) complète LMNP : le régime réel pour défiscaliser via l’amortissement (2025), nous avons détaillé tous les avantages […]

Voir l'article

Comparatif des tarifs comptables LMNP 2025

1 lot lot suppl. Comptables JD2M – Intégrale 599€ 120€ Amarris – Expert 629€ 119€ Comptastar 478€ tarif par tranches LMNP.ai 249€ 108€ Logiciels JD2M – Essentielle 289€ 289€ Amarris – Solo 285€ 0€ Decla.fr 249€ 0€ Nopillo 599€ Qlower 269€ 130€ LMNP.ai 179€ 0€ Monrevenulocatif.fr 190€ 0€ Ownily 299€ 0€ La Location Meublée Non […]

Voir l'articleNos experts vous

accompagnent sur l’essentiel.

Bonjour,

Merci pour cet article complet. Une question cependant pour les lecteurs « sachants » ; lors de la vente d’un meublé, les meubles et équipements sont-ils également à soustraire à la plus-value ?

Merci pour vos réponses 😉

Boris

Merci pour ces information mais la question se pose pour la plus-value servant de base pour les prélèvements sociaux (17.2 %) : faut-il l’indiquer sur la déclaration d’impôts sur le revenu, au même titre que la plus-value de cession.

Bonjour,

Merci pour cet article très intéressant