De nombreux bailleurs nous posent des questions sur l’investissement en viager. Pour être honnête le sujet nous intéressait peu jusqu’il y a quelques mois, essentiellement car l’aspect pari sur la mort nous semblait peu attrayant.

Apparemment nous ne sommes pas les seuls puisque les ventes en viager ne représentent que quelques milliers de ventes par an, quand le marché classique a atteint plus d’un million de ventes en 2020. Nous parlons donc d’une part de marché de 1% en ordre de grandeur, alors même que le sujet est dans le coin de la tête de la plupart des investisseurs.

Dans cet article nous allons vous rappeler les bases du viager, vous expliquer en quoi c’est à notre avis une mauvaise affaire pour les acheteurs, et quelles sont les exceptions qui peuvent être intéressantes en tant qu’investisseur.

SOMMAIRE

Parier sur la mort du vendeur

Le titre est un peu dur mais reflète bien la réalité, la vente en viager est un contrat ou l’acheteur (appelé également débirentier) va devenir propriétaire d’un bien immobilier à la mort du vendeur (appelé crédirentier) contre une rémunération habituellement fixée en deux parties :

- le bouquet : une somme fixe représentant entre 10% et 40% du prix réel du bien, versée à la conclusion du contrat

- la rente : une somme récurrente (habituellement mensuelle) versée au vendeur pendant la durée du viager et jusqu’à sa mort

Voilà pour l’essentiel, dans les détails sachez que le viager peut être conclu sur deux têtes (Monsieur et Madame) et se fait habituellement via une formule en viager occupé, c’est à dire que le vendeur continue à habiter le bien pendant la durée du viager.

Le viager occupé est défini en opposition au viager libre où le vendeur vous laisse disposer du bien que vous pourrez louer pendant la durée du viager, l’acheteur ne récupérant la pleine propriété du bien qu’à la mort du vendeur.

Gérez votre location sans agence

avec Smartloc

Assurances Bail Quittances Indexation

Un viager bénéfique au vendeur, une mauvaise affaire pour l’acheteur

Pour le vendeur : monétiser son patrimoine en conservant son logement

Le système du viager présente des bénéfices évidents pour le vendeur qui souhaiterait améliorer son niveau de vie tout en conservant son logement. Elle lui permet de monétiser son patrimoine à l’instant t, mais se fait évidemment au détriment d’éventuels héritiers qui ne récupéreront pas le bien.

Par rapport à une vente, le viager a l’avantage de permettre au vendeur de conserver son logement auquel il s’est habitué et de limiter les frais de transaction en procédant à une éventuelle vente simple pour racheter un logement plus petit.

Pour l’acheteur : un produit dérivé sur l’espérance de vie du vendeur

Pour l’acheteur l’achat en viager nous semble beaucoup moins intéressant. En effet la combinaison bouquet + rente est calculée de telle sorte que les sommes versées par l’acheteur correspondent au prix réel du bien si le vendeur décède à son espérance de vie moyenne.

Plusieurs inconvénients évidents nous sautent aux yeux à la lecture de ce mode de calcul :

- une anti-sélection des vendeurs qui se savent en mauvaise santé et qui donc ne vont pas se diriger vers le viager

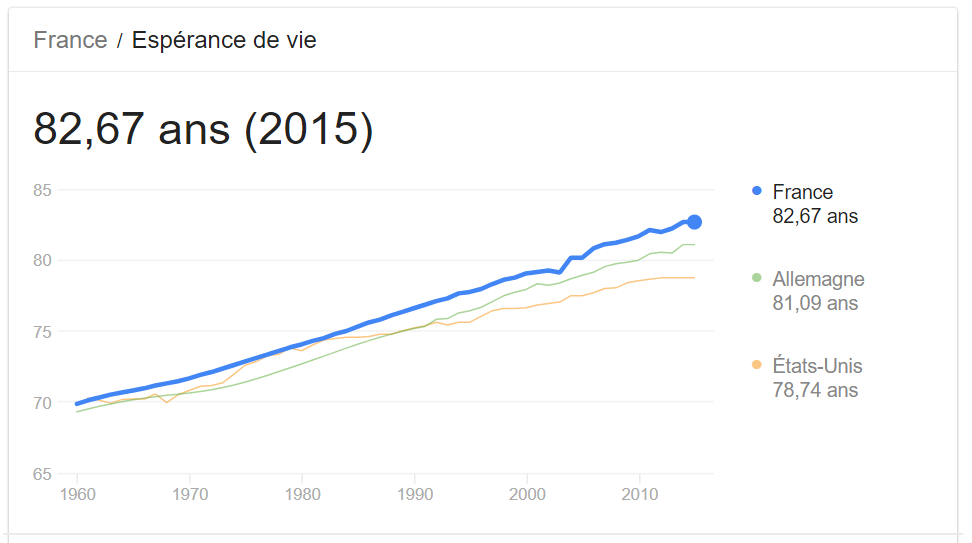

- une espérance de vie qui (heureusement) augmente constamment en fonction des progrès de la médecine; il est donc probable que l’espérance de vie d’un homme de 60 ans en 2018 soit supérieure au 82 ans donnée par l’Insee en 2015.

- un pari risqué sur un marché en plein boom, puisque les prix sont plutôt sur une courbe haute, le risque existe donc que vous achetiez un bien aujourd’hui dont le prix baisse quand vous le récupérez dans 20 ans

- un contrat non liquide qui vous empêche de sortir simplement du contrat si votre vie ou vos besoins de financement changent

Nous ne parlons même pas ici du taux de rendement général de l’investissement. En effet sur une période de 20 ans si vous versez des rentes chaque année et que in fine le vendeur meurt à l’espérance et que vous récupérez un bien dont la valeur n’a pas changé, vous devriez comparer vos versements sur 20 ans à un autre investissement qui vous aurait rapport 2-3% / an sans risque sur la même période (voire plus si les taux remontent)

Les exceptions où l’achat en viager peut être intéressant

1er cas : vous achetez avec une décote

Pour rappel :

le bouquet + les rentes sur l’espérance de vie du vendeur = prix réel du bien

Vous pouvez faire un pari sur la durée de vie du vendeur mais cela ne représente pas vraiment une stratégie d’investissement, c’est même plutôt de la volatilité à laquelle vous vous exposez qui demande donc un rendement correspondant.

La manière la plus évidente d’améliorer ce rendement est de négocier la partie « prix réel » de l’équation précédente.

Le viager est un marché où a priori l’offre est beaucoup plus importante que la demande, il semble donc possible de négocier un prix réel intéressant.

Malheureusement une recherche rapide sur les plateformes ne semble pas nous confirmer cet espoir, par exemple sur Seloger.

Si vous regardez les prix immobiliers sur Meilleurs agents par exemple en comparaison, les prix équivalents affichés (appelés également valeur vénale) nous semblent à peu près correspondre au marché avec une très légère décote.

Sur des marchés de province peu liquides il est probablement possible de faire des affaires mais il est alors crucial de connaître le marché local et de savoir évaluer en détail les coûts de rénovation d’une maison qui sera bien souvent visitée complètement occupée.

2ième cas : vous n’avez pas accès au financement bancaire

Le viager peut être intéressant pour l’acheteur qui n’a pas accès au financement bancaire. Ce peut être le cas si vous avez une activité indépendante avec des revenus variables, si vous habitez à l’étranger ou pour toute autre raison vous empêchant d’accéder facilement au taux bas proposés par les banques.

Dans le cas du viager c’est effectivement le vendeur qui va vous servir de banque, en vous proposant de payer une partie du bien de manière étalée via la rente.

3ième cas : réaliser une transmission non imposée

Vous souhaitez venir en aide à un proche, membre de votre famille ou non et lui permettre d’améliorer son niveau de vie en lui versant de l’argent chaque mois. En contrepartie de cet effort, le proche vous donne la propriété de son logement à la fin de sa vie.

C’est un mécanisme de solidarité assez sain qui permet notamment d’aider les personnes âgées avec une rémunération prise sur les héritiers potentiels. C’est en utilisant cet argument de solidarité que la ville de Paris a récemment investi dans des viagers.

En résumé nous considérons que le viager peut être un bon outil de solidarité mais pas un véhicule d’investissement à considérer sérieusement en tant qu’investisseur. Si vous décidez malgré tout de regarder cette classe d’actifs, concentrez-vous sur les fonds qui mutualisent les achats, cela vous permettra de diluer votre risque de tomber sur la future Jeanne Calment.

Abonnez-vous à notre newsletter gratuite !

Vous avez aimé cet article ? Je rédige une newsletter mensuelle avec la synthèse de toute l'actualité immobilière + des fiches complètes pour approfondir le sujets qui vous intéressent. Elle est lue par plus de 12 000 lecteurs chaque mois.

- Mathieu Chantalat, Directeur immobilier

Autres articles qui pourraient vous interesser

2 janvier 2024

2 janvier 2024

Immeuble de rapport : est-ce une bonne stratégie en 2024 ?

L’immeuble de rapport représente le Graal de la plupart des investisseurs immobiliers chevronnés. Il permet en effet de réaliser des opérations complexes et à forte création de valeur; il constitue par ailleurs un micro-marché plus propice aux bonnes affaires que le marché immobilier classique. Nous allons définir dans cet article ce qu’est un immeuble de […]

Voir l'article

Achat d’un logement loué et occupé : les 7 pièges à éviter

De nombreux bailleurs nous sollicitent pour souscrire une garantie loyer impayé sur un logement qu’il souhaite acheter occupé. Nous les conseillons sur les justificatifs à récupérer (voir notre fiche sur la garantie loyer impayé pour un locataire en place), mais au-delà de l’assurance de nombreux pièges s’ouvrent aux investisseurs qui achètent des logements occupés, nous […]

Voir l'article

Quelles solutions pour remédier aux inégalités d’accès au crédit immobilier ?

Un reportage récent sur Bricks, un nouvel acteur de l’investissement locatif, nous a permis de confirmer l’intérêt incroyable des français pour l’immobilier. Deux biais psychologiques sont à l’oeuvre selon nous : l’aversion au risque et la recherche de rentes. Ces deux facteurs ont un impact négatif sur l’économie française en bloquant l’épargne sur des actifs […]

Voir l'article

Investir à Lisbonne : mode d’emploi et quartiers où acheter

Lisbonne est une ville qui a la cote auprès des investisseurs immobiliers : un des meilleurs climats d’Europe, un cadre naturel préservé avec la plage à 15 minutes du centre ville, des conditions fiscales très avantageuses pour les expatriés. La capitale portugaise est en plein boom immobilier avec des prix qui s’envolent et qui suivent […]

Voir l'article

Investir dans l’immobilier en Croatie : exemple de Split

La réglementation sur la location saisonnière est en train de se durcir à Paris mais aussi dans les grandes agglomérations françaises et européennes. Pour un investisseur qui recherche des opportunités d’investissement sur ce type d’actif, des alternatives existent à moins de 2 heures de Paris en avion : la côte dalmate, ces 300 jours d’ensoleillement […]

Voir l'article

Investir dans un local commercial : les risques à identifier

Vous souhaitez investir dans l’immobilier commercial et vous regardez les opportunités de racheter des murs de commerces occupés avec un bail en cours ? L’investissement locatif en immobilier commercial a historiquement des rendements locatifs élevés mais il faut bien comprendre que les risques qui l’accompagnent sont aussi proportionnellement plus grands que pour un local d’habitation. […]

Voir l'article

Investir en centre-ville de province avec Martin Menez (Bevouac)

Fondations, le podcast qui déconstruit l’immobilier Interviews par Mathieu Chantalat co-fondateur de Smartloc —– Nous recevons pour ce cinquième Martin Menez de Bevouac une start-up qui vous aide à investir de la sélection du bien à acheter, en passant par les travaux, jusqu’à la recherche du locataire. Nous allons aborder dans ce cinquième épisode : […]

Voir l'article

Le coaching immo de PAP, vraiment mieux qu’une agence ?

Malgré les aléas des confinements, l’année 2020 a encore vu un record de transactions réalisées, que ce soit par les particuliers mais aussi par les agences immobilières. Souvent décriées par les particuliers, les agences finissent quand même par réaliser environ 70% des ventes, soit en ordre de grandeur 8 milliards d’euros d’honoraires qui leur ont […]

Voir l'article

Comment optimiser son rendement locatif ?

Une part importante des clients de notre gestion locative autonome sont des investisseurs locatifs, c’est-à-dire des particuliers qui achètent des logements, souvent avec emprunt, pour se constituer un patrimoine. Pour ces investisseurs le concept de rendement locatif est crucial et structure leur stratégie. Le rendement locatif regroupe différentes notions que nous allons vous expliquer. Nous […]

Voir l'articleNos experts vous

accompagnent sur l’essentiel.

Quelques petits éléments pour compléter la vision d’ensemble d’un viager:

Les +

Il y a effectivement une décote, qui n’est pas un cadeau mais correspond au fait que le bien est occupé et ne peut donc générer de loyer. En quelque sorte les loyers des anciens propriétaires continuant à occuper le bien sont retranchés dès le départ du prix d’achat. Mais il faut bien considérer les vendeurs comme des locataires. Par rapport à un investissement locatif classique, c’est un avantage évident: ici aucun départ de locataire (demandez à certains propriétaires quel était le taux d’occupation en plein Covid), aucun impayé, aucune gestion, aucune remise en état régulière du logement, et aucun impôt sur les revenus locatifs !

Cette décote se traduira symétriquement par une plus value « fictive » si le bien est récupéré et vendu dans la foulée (même sans évolution de la valeur de marché donc), et cette PV servira de base de calcul à l’impôt sur les plus value. Il faut bien intégrer cet impôt à son modèle de trésorerie afin qu’il n’arrive pas comme une mauvaise surprise. En terme d’imposition l’acheteur a bénéficié de la décote à l’achat en payant des frais de notaire réduits (basés sur la valeur après décote), et « redonne » en quelque sorte cet avantage à la revente via l’impot sur la PV qu’il n’aurait pas payé pur un achat classique sans variation de la valeur de marché. Mais plus le bien est gardé longtemps (éventuellement même après avoir récupéré le bien), plus le taux d’imposition de la plus-value baisse. C’est là que peut apparaître un des principaux bénéfices cachés du viager: réduction importante des frais de notaire à l’achat, impôt sur la plus value fictive modulé par le nombre d’années de possession.

Les -: au delà du décalage potentiel du décès des vendeurs avec l’espérance de vie théorique, l’inflation est un risque majeur puisque la rente est indexée. En période de forte inflation comme actuellement on parte d’un prix d’achat qui peut prendre 5% chaque année, sans que la valeur de marché ne suive cette même courbe. C’est un risque qu’on n’aurait jamais eu avec un achat classique dont les remboursements sont connus sur toute la durée de vie.

Autre point à risque: l’absence d’assurance décès invalidité. Pour un emprunt bancaire classique, l’acheteur est protégé via l’assurance décès invalidité, qui va prendre en charge tout ou aprtie des échéances de prpet si un accident de la vie survient. Rien de tout ça pour un viager, et même une aberration dans les contrats: si l’acheteur cesse de payer un jour, le vendeur récupère le bien, sans retrancher les payements déjà reçus. Dans un cas un peu caricatural,si l’acheteur a remboursé pendant 15 ans et a un accident de la vie l’empêchant soudainement de payer, le vendeur via la clause résolutoire récupère le bien an ayant empoché 15 ans de remboursement. Un vrai piège pour les héritiers de l’acheteur. Autnat que possible lorsque l’acheteur peut prévoir des difficultés de remboursement, il faut revendre le viager afin de ne pas perdre les sommes déjà engagées

Merci pour ce commentaire très intéressant.

Pour vous répondre Nicolas sur la clause résolutoire, cela se négocie dans les termes du contrat si jamais vous ne pouvez plus rembourser vous mettez dans votre contrat « la modalité » de la clause résolutoire « après une période de 2 mois de rentes non payées cette clause prend effet immédiatement ».

Si vous ne renseignez rien, vous payez le 03 de chaque mois si le 06 vous n’avez pas payé, la clause prend son effet et vous allez avoir un rappel puis si 10 jours (je sais juste qu’il y’a un rappel après de combien de jours je n’en sais rien) après y’a rien la procédure commence.

Tout doit être négocié dans le contrat, quelque chose d’important est d’y mettre un DUH et pas un Usufruit si vous, ne voulez pas voir votre « papi / mamie » prendre sa rente, sa retraite, et louer son bien. Cela est dommageable, car la personne va prendre soin de son bien puisqu’elle a toujours vécu dedans etc etc cependant si elle met le bien en location, on peut se retrouver au décès de la personne avec un bien dans un état différent que celui qu’on avait visité.

La même chose pour l’indexation de la rente ceux qui l’ont indexé sur l’inflation ne doivent pas voir la vie rose. Pour mon cas, j’ai toujours indexé la rente sur l’indice IRL (sur les 10 dernières années une augmentation en moyenne annuelle de 0.7,0.8%) (indice de référence des loyers) 2023 : 2.8% bien en dessous de l’inflation qui risque de perdurer pendant quelque temps.

Cela encore une fois ça doit être prévu dans le contrat.

Pour avoir un retour plus global le viager est intéressant y’a très peu de bien ou tu risques de perdre de l’argent, si tu n’achètes pas n’importe comment, comme tout achat pour faire de la location, mettre des locataires (si tu achètes + chères que le marché, tu vas pleurer parce que l’immo ça coûte de l’argent, tu vas faire des locations dans des zones « peu recommandables » avec un loyer faible tu vas attirer des personnes plus à risque de te rendre l’appartement dans un sale état (tu peux aussi avoir des loyers élevés et avoir un appartement pas très propre, mais cela arrive moins souvent) et l’immo c’est nul j’arrête mes appartements ont me les rend dans des états pitoyables.

Le seul point négatif c’est le long terme, la personne peut très bien décédé dans 10 ans mais dans 10 ans tu seras peut être mort (aléas de la vie) sans avoir gagné de l’argent.

Pour reprendre le commentaire de notre ami qui a acheté un appartement à une personne de 90 ans, en rentes faut être solide sur ses appuis, jamais j’achète à une personne aussi âgée elle a une espérance de 5-6 ans chaque année supplémentaire, c’est un pas de géant vers le prix réel du bien.

Alors que tu prends une personne de 70 ans son bouquet est plus faible la rente également et tu peux moduler, pour augmenter le bouquet et diminuer la rente. Plus tu diminues la rente moins « tu pleures » si la personne dépasse l’âge initialement prévu.

Bonjour, l’acheteur non moral parie sur le décès du vendeur, tandis que le vendeur parie sur sa vie qui se poursuit.

Le législateur était myope avec cette loi déraisonnable. Lorsqu’une somme suffisante a été versée, le viager doit s’arrêter. Lorsqu’une somme insuffisante a été versée, elle doit être complétée à l’attention des héritiers.

Bref le viager est un contrat injuste, il enrichit les uns et appauvrit les autres. C’est un contrat morbide.

Le viager, c’est la roulette russe. La chance ou la malchance.

Je ne vois effectivement que peu d’annonces intéressantes;

Mon expérience : achat d’un viager avec une occupante de 90 ans aujourd’hui âgée de 100 ans et qui pête la forme !

Fort heureusement, la ville de BORDEAUX a connu une forte augmentation des prix de l’immobilier.

En espérant qu’elle ne va pas m’enterrer !

Je suis d’accord avec l’article de Smartloc.

Si vous avez des millions à la banque, vous pouvez diversifier vos investissements en « misant sur la mort »!

Le malheur des uns fait le bonheur des autres!

Je suis étonné et même consterné par la virulence de certains post… Le rédacteur de l’article parle du viager en « général » et non pas d’un achat viager en particulier… N’est il pas possible de répondre, quand on est pas d’accord, d’une manière argumentée et civilisé…

effectivement meme aujourd hui en 2021 votre article sonne faux. La décote est LE facteur essentiel du viager, vous etes donc mal renseigné…dommage

Bonjour,

Pouvez-vous me trouver des exemples d’annonces avec de grosses décotes ? Je viens de mettre l’article à jour mais je ne trouve toujours pas d’exemples avec des décotes dans les ordres de grandeur annoncés par les défenseurs du viager.

Bonjour,

Ca va être compliqué, si je vous trouve une annonce intéressante sur leboncoin 24h plus tard elle ne sera plus en ligne.

Vous pouvez me faire une capture d’écran hein. Globalement ce post sur le viager me vaut les foudres des acteurs du secteur depuis 5 ans mais PERSONNE n’a été en mesure de m’envoyer des exemples intéressants.

Bonjour,

Oui d’accord, je vous fais ça tout de suite. Je suis à l’instant même en train de regarder sur leboncoin et j’en trouve un paquet avec des décotes d’occupation réalistes.

Où est-ce que je vous envoie ça ? Dommage que je ne puisse pas les afficher ici.

Bonjour,

Vous pouvez très bien partager des liens vers des annonces ici. Je veux bien des liens réels, pas de simple copier coller. Merci !

Bonjour,

je rejoins globalement ce qui se dit, une grosse partie de biens bénéficient d’une décôte liée à l’usage et l’habitation qui s’évalue de plusieurs manières (loyers comparables, barème d’aubry etc…) et c’est ce qui fait l’intérêt.

Il n y’ a qu’à regarder en province il y’a énormément d’exemples comme ça.

Après à chacun de calculer et d’évaluer la situation en fonction du vendeur

Ceci dit je trouve que « parier sur la mort » se veut réducteur, si on considère que le viager peut être un excellent moyen pour les personnes seules et sans héritier de toucher de l’argent (bouquet et rentes) qu’il n’emporteraient de toutes manières pas avec eux…

Tout a fait d’accord dans mon cas qui n’a aucun héritier(e)e

Et qui a mon deces c’e seras l’état qui toucheras un max…Alors que moi j’aurais des revenue complémentaires non négligeables.Habitant Paris (la capital la moins cher d’Europe)je ne vois aucune raison de ne pas en profiter.Quand aux acheteurs n’oublions pas qu’ils ya des investisseurs institutionnels et pas des moindres.

Hello,

j’ai visité des viagers en province, et dans mon expérience, cela confirme les infos de l’article.

Les biens étaient surévalués au niveau de la valeur de marché, mais pire, il y a 2 composantes majeures qui ne sont pas prises en compte dans le calcul.

– le doit d’usage DUH correspond à une perte de loyers !…

– le risque lié à l’incertitude sur l’espérance de vie n’est pas pricé …

D’accord avec vous quand il s’agit d’annonces de particulier ou d’agences immobilières qui ont à vendre un viager tous les trois ans, car les calculs sont réalisés par des notaires qui ne connaissent pas eux mêmes les modes de calcul et ce marché. …

ceux qui résulte qu’une annonce sur trois en viager est irréaliste en prix du bouquet et rentes.

signé un pro du viager depuis plus de 10 ans

je voudrais connaître mieux sur votre expérience. Pouvez vous m’en parler, j’envisage faire mon premier achat en viager.

Encore un qui a dû sortir sa pige en vitesse sans se documenter.. quel travail merdique de journaliste.

Apprenez qu’il y’a une decote de 30 a 70% et c’est ce qui garanti le bon investissement. décote qui varie en fx du/des vendeurs (Age). Une fois retirée cette décote à la valeur du bien vous obtenez une « valeur économique ». Pour exemple : un bien a 200.000€ avec une décote de 50% vous achetez donc ce bien sur une valeur de 100.000€. c’est 100.000€ vont donc se ventiler soit en 100% bouquet, soit capital de 100.000€ et rien en rente… soit Zero en bouquet mais un capital (approximatif de 100.000€) réparti sur l’espérance de espérance de vie du vendeur, ou alors un peu de bouquet et un peu de rente pour une valeur approximative de 100.000€. encore une fois en fx de la mort du vendeur ce capital peut être nettement inférieur ou supérieur a 100.000€.

Cérise sur le gateau, les émoluments (frais de notaire) sont exercés sur la valeur économique.. donc une belle baisse de frais annexe quasiment divisée par deux.

Alors forcément en grattant votre papier en oubliant l’essentiel du viager on ne peut que pondre ce médiocre post sur le net.

Si vous avez des exemples de décote à 50% je suis preneur.

Mon expérience : achat d’un viager à une femme de 90 ans aujourd’hui âgée de 100 ans et en pleine forme. Le viager, c’est la roulette russe ! Vous pouvez écrire tous les avis que vous voulez…

Aucune régle

la vie… la mort…

Pour rebondir sur les 2 commentaires précédents, certes agressifs, il faut prendre le problème à l’envers. Le marché parisien est une exception, et le reste du marché est « normal ». Investir à Paris est déjà une hérésie d’un point de vue purement financier, mais il l’est encore plus en viager ( la personne âgée parisienne vit plus longtemps, grâce à l’accès à la culture, souvent des personnes plus aisées financièrement qui se soignent mieux et ont eu des emplois moins fatigants qu’à la campagne…).

Les bonnes affaires en viager ( il y en a fort heureusement) sont à trouver à l’extérieur des grandes villes et sous d’autres formes ( viagers libres ou à terme, demembrement en nue propriété…)

Votre article est donc incomplet et trop parisien pour détenir LA vérité.

Merci pour votre commentaire, j’ai prévu de me repencher sur le sujet de mettre à jour l’article prochainement.

Comment ça en campagne les gens ne vieillissent pas mieux qu’à Paris ? la culture elle est partout, les intelligents ne sont pas que des parisiens, dans le monde rural, l’accès à la culture est aussi facile. Au niveau santé les personnes sortent davantage, font du sport, de la marche, ont une alimentation riche et équilibrée…

C’est un fait : l’espérance de vie est particulièrement élevée à Paris. Un parisien vit en moyenne 82 ans et une parisienne 86,9, contre 79,8 et 85,7 en Province (Insee 2019)

Je suis en accord avec Hhhh beaucoup des biens en viager ont une decotte de 30 a 70%, le 1er bien que j’ai achete avait une decote de 60% et le 2eme aussi. Un situe a Carcassone et l’autre en Normandie. Faites vos recherché avant de poser un tel article !!

Voila un lien : https://paris.costes-viager.com/annonce?gclid=EAIaIQobChMImpufgI_a4AIVrQrTCh2nsgq8EAAYASAAEgJoxfD_BwE#d=421775341

aller sur cette agence ils en ont plein de bien a travers la France

Bonjour,

Ok merci pour le lien, les offres semblent en effet plus intéressantes, je vais regarder et mettre à jour l’article le cas échéant.

Quel manque de discernement dans cet article….

Évidemment qu’il y a une décote de prix dans une vente e’ viager, c’est même le principe du viager, une decote de l’ordre de 30 à 70%.

Renseignez vous sur viager avant de dire n’importe quoi.

Merci pour ce commentaire argumenté, si un lecteur pouvait avoir l’énergie de trouver un annonce en viager avec une décote de cet ordre en région parisienne, qu’il n’hésite pas à nous répondre avec un lien d’exemple.

Je suis surprise de voir autant de commentaire négatif sur le viager. Moi j’ai fait une acquisition qui m’a permis directement de faire une énorme plus value en moins de trois ans, en prenant un débirentier très agé, et de payer le bien a seulement 35% de sa valeur vénale, bouquet, rente frais d’agence et frais d’achat notarié inclus. Après toutes les offres n’étant pas aussi intéressantes

Vous pouvez trouver le même type de résultat en pariant sur le rouge à Deauville. Avoir de la chance n’est pas une stratégie d’investissement.