Nous avons fait un article complet pour analyser les avantages et les pièges de l’investissement locatif en Pinel. Nous avons également rédigé un comparatif Pinel ou LMNP réel et même si le LMNP réel nous semble plus intéressant, de nombreux bailleurs ont choisi le Pinel et nous sollicitent pour leurs déclarations 2023.

Dans cette fiche nous allons vous expliquer comment remplir les différentes déclarations 2042 C 2044EB et 2044, notamment en fonction de votre année d’investissement et de la date d’achèvement de l’opération.

SOMMAIRE

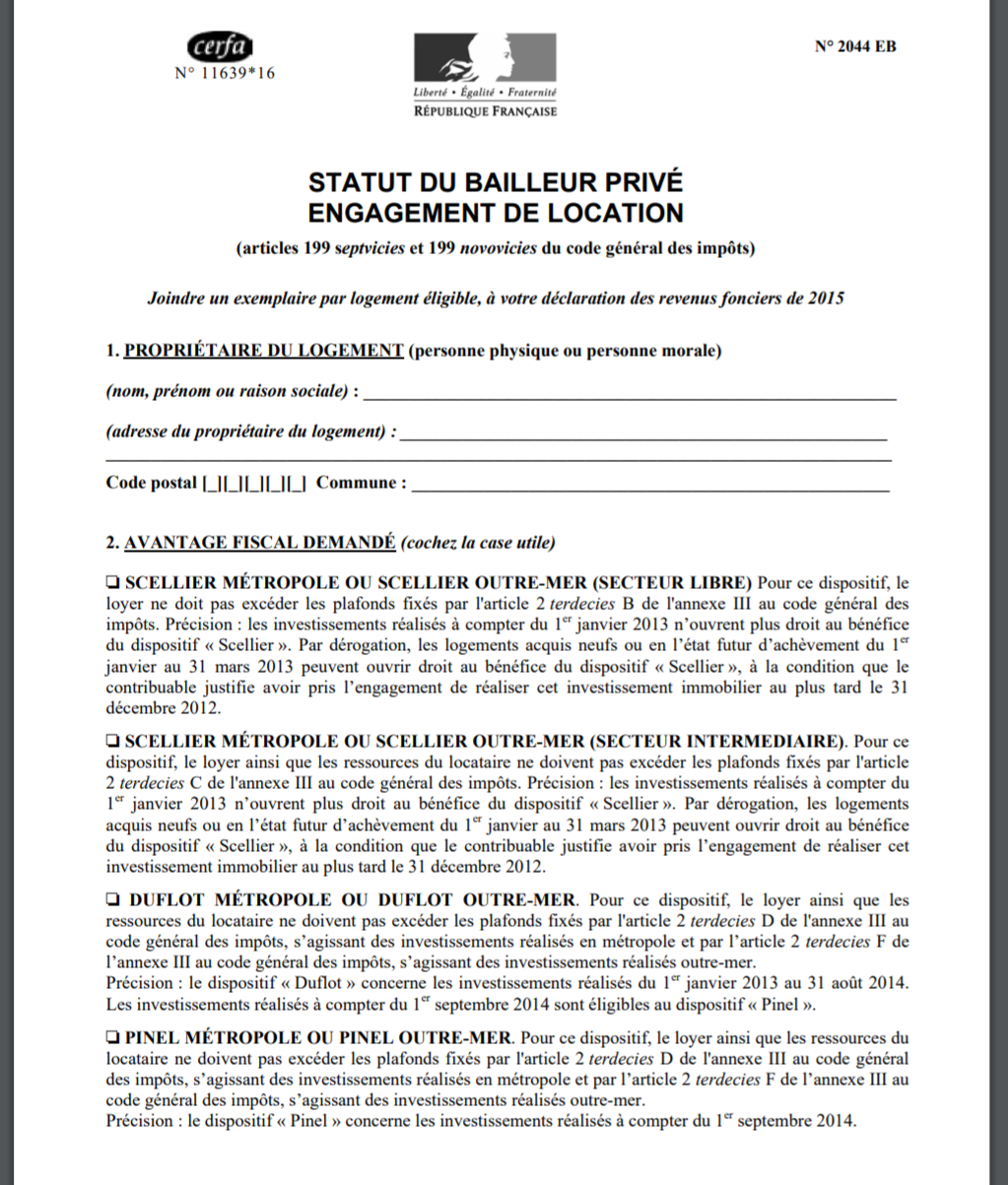

Engagement de location (2044EB)

la première année

Vous trouverez ci-contre un aperçu de l’engagement à remplir, signer et envoyer aux impôts. Le modèle est disponible directement sur le site des impôts.

Sachez qu’en plus de cet engagement initial il vous faudra conserver pour chaque location pendant la durée d’engagement les documents suivants qui pourront être contrôlés par les impôts :

- les baux de location pour prouver le respect du plafond de loyer

- les dossiers complets des locataires, notamment les avis d’impôts pour prouver le respect des conditions de ressources

- les documents sur l’acquisition du logement, notamment la déclaration d’achèvement des travaux et l’acte authentique d’acquisition

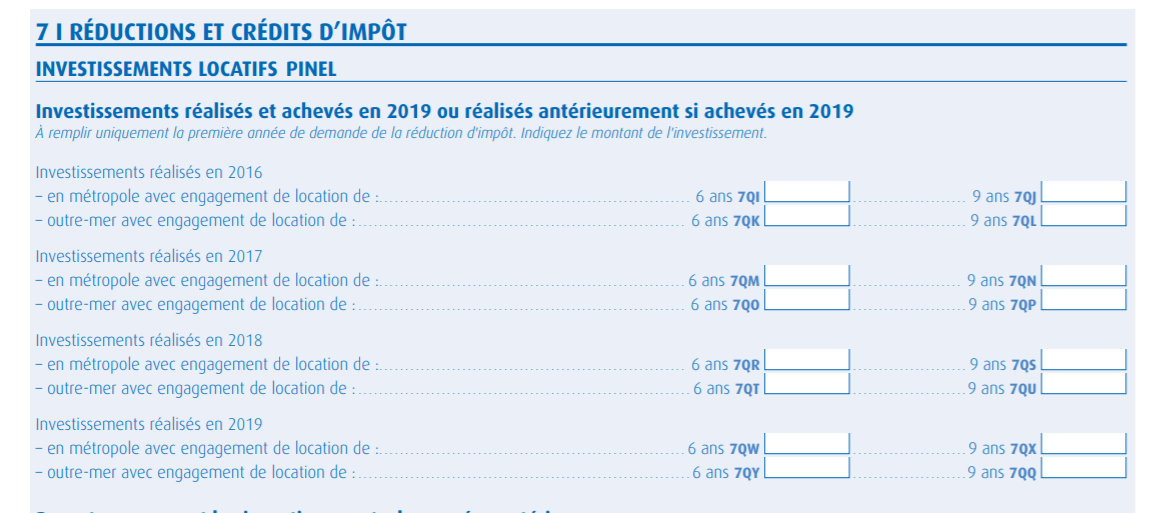

Déclaration du prix de revient (2042C)

la première année

Lors de l’année d’achèvement du logement, en plus de l’engagement sur la 2044EB, vous allez devoir déclarer le prix de revient de l’opération sur la 2042C, prix de revient qui permettra de calculer la réduction d’impôts annuelle.

Pour rappel cette réduction représente, en fonction de la durée d’engagement, 1% ou 2% du prix de revient de l’opération (voir notre fiche sur les avantages du Pinel).

Le prix de revient de l’opération s’entend du prix d’acquisition majoré des frais d’acquisition : honoraires de notaire, commissions versées aux intermédiaires, taxe sur la valeur ajoutée, droits d’enregistrement le cas échéant, et taxe de publicité foncière (source BOFIP).

Vous trouverez ci-dessous un aperçu de la partie de la 2042C à remplir, cette déclaration est disponible sur le site des impôts mais vous pouvez évidemment la remplir lors de votre déclaration en ligne sans passer par le pdf.

Il s’agit de la déclaration 2023 des revenus 2022, il faut donc reporter le prix de revient des opérations achevées en 2022. Vous avez plusieurs lignes en fonction de l’année de réalisation de l’investissement qui selon la notice de cette déclaration 2042C est définie ainsi en page 25 :

La date de réalisation de l’investissement correspond à la date de la signature de l’acte authentique d’achat.

La réduction annuelle sera calculée la première année à partir du prix de revient et de la durée d’engagement indiqués. Vous verrez ce montant apparaître automatiquement sur l’avis d’impôts.

Gérez votre location sans agence

avec Smartloc

Assurances Bail Quittances Indexation

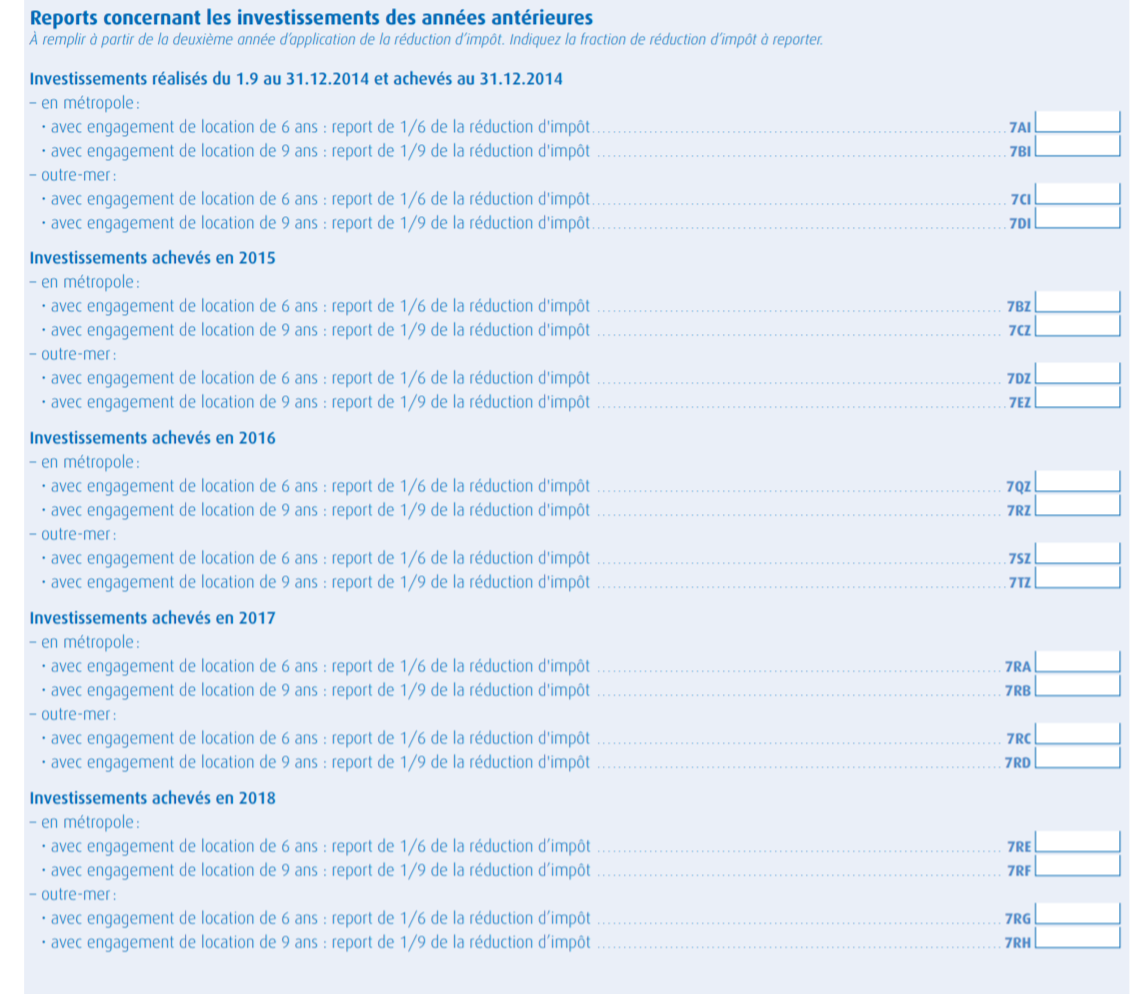

Report de la réduction d’impôts annuelle (2042 C)

à partir de la deuxième année

A partir de la deuxième année, plus besoin de remplir le prix de revient, sur la déclaration 2042 C il suffit de reporter la réduction annuelle qui apparaît sur l’avis d’impôts de l’année précédente.

Ce montant est à reporter dans le paragraphe « Reports concernant les investissements des années antérieures » dont vous trouverez un aperçu ci-dessous.

Déclaration des revenus fonciers (2044)

chaque année

Chaque année, y compris la première année d’achèvement, vous devez par ailleurs déclarer vos revenus fonciers, c’est à dire vos loyers déduction faite de vos charges. Nous avons réalisé une fiche complète sur la déclaration des revenus fonciers sur la 2044, c’est une déclaration à faire pour toutes les locations vides, qu’elles soient ou non en Pinel.

Abonnez-vous à notre newsletter gratuite !

Vous avez aimé cet article ? Je rédige une newsletter mensuelle avec la synthèse de toute l'actualité immobilière + des fiches complètes pour approfondir le sujets qui vous intéressent. Elle est lue par plus de 12 000 lecteurs chaque mois.

- Mathieu Chantalat, Directeur immobilier

Autres articles qui pourraient vous interesser

16 avril 2024

16 avril 2024

Investir en loi PINEL : est-ce une bonne affaire ?

De nombreux propriétaires nous interrogent pour savoir si le dispositif Pinel constitue une bonne idée pour un investissement immobilier. La réponse n’est pas simple car elle dépend de plusieurs paramètres, notamment de votre niveau d’imposition, de votre capacité d’emprunt ou encore de la demande locative de la zone que vous allez retenir. Nous allons dans […]

Voir l'article

Convention ANAH : louer abordable (et rentable) avec le Cosse ancien

Afin de développer une offre de logements à loyers modérés dans le parc locatif privé, l’Agence Nationale de l’Habitat (Anah) propose aux propriétaires bailleurs de signer une convention Anah permettant de bénéficier d’avantages fiscaux importants, et éventuellement d’un financement sur les travaux de rénovation et de remise aux normes. L’avantage principal de la convention est […]

Voir l'article

Loc’Avantages : simulateur et guide complet (2024)

Plus de 90% des investisseurs locatifs souhaitant défiscaliser en immobilier se tournaient historiquement vers le Pinel en neuf. Le Pinel a l’immense avantage de proposer un crédit d’impôts immédiat indépendant de la tranche marginale d’imposition, contrairement à d’autres montages qui ne font que diminuer les revenus imposables. Ce dispositif a néanmoins beaucoup d’inconvénients et son […]

Voir l'article

Les 9 dispositifs de défiscalisation immobilière (en 2024)

En plus de taux d’emprunt bas, de nombreux dispositifs sont mis à disposition des investisseurs immobiliers pour réduire leurs impôts grâce à la défiscalisation immobilière. Ils ont été créés pour inciter à l’investissement immobilier alors que la France ne parvient pas à construire les logements dont la population en croissance à besoin. Le plafonnement des […]

Voir l'article

LMNP Censi Bouvard : défiscalisez risqué via une résidence service

Le dispositif de défiscalisation Censi-Bouvard est un régime permettant de réduire ses impôts de 11% du montant de son investissement, à condition de confier son bien pendant 9 ans à un opérateur qui va le louer dans le cadre d’une location meublée avec services (par exemple une résidence étudiante ou un EHPAD). Nous allons vous […]

Voir l'article

Fin du Pinel : quelles alternatives après 2023 ?

Le dispositif Pinel concentrait l’immense majorité des investissements locatifs en défiscalisation. Même s’il nous semblait moins avantageux que d’autres dispositifs comme le LMNP, la réduction d’impôts immédiate qu’il permettait en faisait un dispositif de choix pour les investisseurs (et aussi pour les intermédiaires…). La ministre du Logement a annoncé en 2021 que le Pinel sera […]

Voir l'article

Dispositif Denormandie : défiscalisez via une rénovation de centre-ville

Le nombre d’immeubles dégradés et vacants augmente régulièrement dans les centres des villes moyennes. Le législateur a décidé fin 2019 d’un dispositif appelé Denormandie ancien, du nom du ministre, pour lutter contre l’habitat insalubre et renforcer l’attractivité des villes moyennes. Nous allons voir dans cet article les conditions pour bénéficier du Denormandie : zonage, montant […]

Voir l'article

Pinel ou LMNP réel : le match en détail pour investir

Si vous envisagez de réaliser un investissement locatif, vous vous demandez peut être comment défiscaliser les revenus locatifs que vous allez tirer de vos locations. Dans un précédent article nous avons fait un panorama complet des dispositifs fiscaux disponibles. Parmi les 9 schémas de défiscalisation immobilière présentés les deux largement utilisés sont le LMNP réel […]

Voir l'article

Optimiser la fiscalité de ses revenus locatifs avec Contablimo (LMNP & SCI à l’IS)

Fondations, le podcast qui déconstruit l’immobilier Interviews par Mathieu Chantalat co-fondateur de Smartloc (www.smartloc.fr/) Présentation Nous recevons pour ce quatrième épisode Céline Perisseau et Antoine Chartin de Contablimo, cabinet d’expertise comptable spécialisé en immobilier locatif. Nous allons aborder dans ce quatrième épisode : le régime réel en LMNP la flat tax sur la SCI à […]

Voir l'articleNos experts vous

accompagnent sur l’essentiel.

Bonjour

j ai un Pinel sur 6 années avec un achèvement en 2018. l adm fiscale indique une réduction ir de 5000 euros jusque 2024. mon pinel prend donc fin en 2023 déclaration 2024. Concernant les impôts 2018,2019,2022 je vois bien apparaître en moins le montant de 5000 euros. Pour 2020 le montant est de 840 euros et pour 2021 je n ai rien. A noter que le montant des impôts est bien supérieur à 5000 euros.

Est ce que cela signifie que j ai oublié de déclarer 2 années ? est ce que je peux le voir ? si oui est ce rattrapable cette année ? merci pour votre réponse. cdt

Bonjour,

Je vous recommande de poser votre question directement par mail à votre centre des impôts, ils répondent de manière efficace et rapide aux problèmes spécifiques de déclaration.

Bonjour,

J’ai une question concernant ma déclaration à effectuer cette année, voici ma situation :

– Livraison de mon appartement : Début Décembre 2021

– Mise en location avec application des plafonds PINEL et après travaux d’aménagement de cuisine : Mi-Janvier 2022

Est-ce que je dois déclarer aux impôts l’appartement cette année 2022 (revenus 2021) ou l’année prochaine 2023 (revenus 2022) afin de bénéficier de l’avantage fiscal?

Mon agence de gestion de locative me conseille de le faire seulement l’année prochaine afin car mes revenus locatifs ne débutent qu’en 2022. En revanche les textes des l’ANIL semblent indiquer qu’il FAUT le faire sur l’année fiscale de réception de l’appartement (2021 donc).

Merci pour vos Conseils.

Erwan C.

Bonjour,

Il faut faire la déclaration l’année où vous avez reçu les premiers loyers, c’est à dire 2023 sur revenus 2022.

Bonjour,

Comment dois-je procéder lorsque l’investissement PINEL s’est fait via une SCI.

La SCI doit remplir le Cerfa 2072 et chaque associé doit remplir individuellement les 2044, 2044EB et 2042?

Par avance merci

Bonjour,

A priori les documents sur l’engagement de la location et la déclaration du prix de revient sont à remplir par la SCI; celle-ci doit par ailleurs fournir chaque année un document aux associés pour que chacun d’eux puisse bénéficier de l’avantage au prorata de leurs parts (via la 2042C et la 2044 a priori). La source est ici https://bofip.impots.gouv.fr/bofip/8513-PGP.html/identifiant=BOI-IR-RICI-360-50-20150611#Logement_acquis_par_l%E2%80%99inter_11 mais la question est assez complexe donc je pense que nous allons faire une fiche sur le sujet.

Bonjour,

Avez vous fait une fiche à ce sujet ? Je ne trouve pas comment la SCI doit faire ces déclarations. Je n’ai pas d’autre accès qu’à la 2072 pour ma SCI

Merci

Pascale

Bonjour, je suis dans la 2ième année de mon Pinel (1er loyer en 2019). J’ai rempli la 2044, j’ai des revenus fonciers qui apparaissent à hauteur de 1573 euros (loyer – charges – intéret…) en 4BA. J’ai renseigné mon déficit de 6000 euros en 7KM (appartement > 300000 euros).

Le principe du pinel devrait être de récupérer 6000 euros dans tous les cas, est ce que j’ai mal compris? Je ne devrais pas avoir de revenu foncier. Si j’ai bien compris comment annuler ce revenu foncier? Merci pour votre aide.

Le Pinel donne droit à une réduction d’impôt et non à un crédit d’impôt. La réduction est un montant qui vient minorer le montant de votre impôt de l’année. La 2044 ne tient pas compte de votre réduction, elle ne sert juste qu’à déclarer les revenus et les charges issus de la location.

Bonsoir,

Merci pour votre article, j’ai une question : comment déclarer un Pinel pour 2 biens livrés en 2020 dont un a été loué dans l’année et l’autre pas encore ? J’ai l’impression que mon avantage n’a été pris en compte que pour le bien loué.

Merci